Gdyby ktoś

miał jakieś wątpliwości, ta rozmowa odbyła się naprawdę (mam

nagranie), a Marek to nie jest wymysł mojej wyobraźni. Poznaliśmy

się kilka lat temu, gdy uczyłem angielskiego w jego miejscu pracy.

Kiedyś w prywatnej rozmowie wyszło, że obaj jesteśmy drobnymi

inwestorami giełdowymi. Pamiętam, że Marek był niesamowicie

podekscytowany możliwościami i snuł podejrzanie nierealistyczne

plany dotyczące przyszłych stóp zwrotu ze swojej aktywności na

giełdzie. Też miałem wtedy gorącą głowę – wyniki wszystkich przepływów pieniędzy na moich rachunkach maklerskich od 2008r. do października 2014r. podsumowałem w poprzednim artykule.

Po jakichś

dwóch-trzech latach wróciliśmy do tematu przy okazji przypadkowego

spotkania. Marek był w zupełnie innym nastroju – na

krótkoterminowych spekulacjach stracił większość swoich płynnych

oszczędności, a w jego oczach giełda stała się złym,

zmanipulowanym miejscem. Dla mnie najciekawsze było to, że tak

kardynalne błędy w odniesieniu do swoich finansów osobistych

popełnił świetnie wykształcony profesjonalista, inżynier i umysł

ścisły – najwyraźniej znajomość matematyki nie jest kluczem do

sukcesu na rynkach. Do tego Marek jest odpowiedzialny za dużą

rodzinę – wtedy trójkę, teraz już czwórkę małych dzieci. To też nie chroni przed lekkomyślnością w zarządzaniu pieniędzmi.

Od

dłuższego czasu namawiałem go na szczerą rozmowę o jego

poczynaniach na giełdzie i jego podejściu do zarządzania

oszczędnościami. Kilka dni temu się zgodził. Mam nadzieję, że

wszyscy – a przede wszystkim on – się czegoś z niej nauczymy:

Moja

Przyszła Emerytura: Jak zaczęła się twoja przygoda z giełdą, bo

przecież nie od zawsze inwestowałeś?

Marek:

Patrząc na to, jak mi to wyszło, dochodzę do wniosku, że nigdy

nie inwestowałem. Przepuściłem fortunę. Zaczęło się od kolegi

z pracy, który inwestował, a przynajmniej tak mówił. Byłem

ciekawy. W pracy, kątem oka widziałem, co robi i mnie to

zainteresowało. Zaczęliśmy na ten temat rozmawiać, rozważać i

postanowiłem, że sam postawię pierwsze kroki na tym polu.

MPE: Pamiętam, że kiedyś zgadaliśmy się w tramwaju, że obaj

inwestujemy w spółki giełdowe i ty byłeś bardzo podekscytowany.

Twój kolega miał chyba jakąś dobrą passę i pamiętam, że

liczyłeś na gigantyczne stopy zwrotu, rzędu kilkuset procent

rocznie. Uderzyło mnie to wtedy jako mało realistyczne. Pamiętasz

jak myślałeś na początku o giełdzie, jakie miałeś oczekiwania,

co chciałeś zrobić w ogóle?

Marek:

Widzę, że masz lepszą pamięć niż ja. Tych kilkuset procent

rocznie to nawet ja nie pamiętam (śmiech). Dałem się tak naprawdę

wciągnąć. Nie miałem nawet zamiaru w to tak szeroko wchodzić. Na

początku to miały być małe kwoty, które miały dać dopiero

jakiś tam przyczółek do dalszego inwestowania. Potem, jak się

pojawiły pierwsze zyski, to niestety, ale się we mnie obudził

hazard.

MPE: Ale

pamiętasz w ogóle, po co zacząłeś to robić? Jakie miałeś

cele, oczekiwania? Miałeś to jakoś przemyślane?

Marek:

Leżała w domu gotówka, która stygła. Nic się z nią nie działo,

żadnego obrotu. Zżerała ją inflacja. Na tamten czas wsadzić na

jakieś konto nisko oprocentowane, jakąś lokatę, to był w ogóle

absurd. Wcześniej miałem w ogóle jakiś fundusz, ale byłem nim

zawiedziony. No i stwierdziłem, że wezmę sprawy w swoje ręce.

MPE: Ale z

dzisiejszego punktu widzenia taka lokata to byłby dla ciebie miód

na serce.

Marek:

Dokładnie. Nawet te pięć procent rocznie. Nawet jeden punkt

procentowy powyżej inflacji to byłby miód na serce. Nawet

wyciągnięcie tej gotówki dzisiaj ze skarpetki byłoby lepsze

(śmiech).

MPE: Jakie

miałeś metody? Miałeś jakieś konsekwentne podejście? Jakąś

strategię dla tych oszczędności?

Marek: Nie

będę zbyt ciekawym materiałem, żeby ze mną o tym porozmawiać.

Na tamten czas – nie.

MPE: No to

jak działałeś?

Marek:

Intuicją, która mnie k***a za każdym razem zawodziła (śmiech).

MPE: Na

czym polegała intuicja?

Marek:

(dłuższa chwila przerwy)

MPE: To

opisz mi chociaż swój dzień typowy w roli inwestora.

Marek:

(dłuższa chwila przerwy) Na części walorów to grałem pod

spekulacyjne informacje, licząc na wejście w optymalnym momencie i

wyjście na górce. Tego samego dnia. Wiadomo – takie gorące

komunikaty się podaje tuż przed zamknięciem. I następnego dnia

wszyscy czekają jak psy z wywalonym ozorem, co się stanie. I tak

było na przykład z Petrolinvestem. Za nim leciały też akcje KOVu,

Serinus w tej chwili. Ja nawet nie wiem, czy te firmy jakąś ropę

albo gaz wydobyły kiedykolwiek (śmiech).

Powiem ci,

że jak wchodzisz na giełdę bez przygotowania i racjonalnego

podejścia, to po prostu dajesz się łatwo wciągnąć. Można taką

osobę bardzo łatwo zmanipulować. Bazujesz na rzeczach, które są

ulotne i przygotowane pod ludzi, którzy wchodzą nagle z gorącą

głową. Czyli tak naprawdę nie byłem przez siebie czy przez kogoś

innego przygotowany. Zakładając rachunek maklerski podpisałem, że

tak oświadczam, że zdaję sobie sprawę z ryzyka i biorę całą

odpowiedzialność, ale to nie było przemyślane.

MPE: To,

co mówisz, nie jest wcale nietypowe. Myślę, że wielu drobnych

inwestorów, szczególnie mężczyzn, zaczyna inwestować bez

przygotowania i traktuje oświadczenia o ryzyku i odpowiedzialności

jako nieważną formalność i ostatnią barierę dzielącą ich od

„zarabiania na giełdzie”. W tej chwili podobny stan umysłów

panuje wokół rynku walutowego forex.

Marek: W

Stanach Zjednoczonych efektem tego, że jest łatwe dojście do

broni, jest duża śmiertelność, duża ilość ofiar, wypadków i

katastrofalnych w skutkach poczynań niektórych ludzi. U nas jest

taka sama sytuacja z giełdą – każdy może bardzo łatwo otworzyć

rachunek maklerski. Klikasz, klikasz i potem się to zamienia w jakąś

wirtualną grę. Niektórzy trzepią w strzelanki, jakieś tam

platformówki, a tutaj możesz sobie wejść i pograć na giełdzie.

MPE:

Interesuje mnie też, jak łączyłeś pracę na pełnym etacie z tak

intensywnym inwestowaniem?

Marek:

Nie, to nie było do końca na zasadzie daytradingu. Takie spółki

jak Petrolinvest – pojawiała się informacja i dwa-trzy dni były

gorące, ale czas na reakcję był. To nie było tak jak makler –

osiem godzin wpatrywania się w notowania i składania zleceń.

MPE: Ale

tutaj nie chodzi tylko o wykonywanie zleceń. Chodzi o myślenie o

tym, co dalej zrobić, o możliwych decyzjach, co przecież zajmuje

uwagę. Nie przeszkadzało ci to w pracy?

Marek: Na

pewno był jakiś konflikt interesów i sporo informacji trzeba było

sobie dodatkowo opracować w domu, żeby móc wykonać w biurze

normalną pracę. Poza tym na polskim rynku informacje nie pojawiają

się jednak codziennie w takich ilościach, żeby było to aż tak

absorbujące.

MPE: A czy

była jakaś presja ze strony tej twojej gry na bieżące wydatki, na

finanse osobiste twojej rodziny, szczególnie w momencie, jak

zacząłeś ponosić straty?

Marek: Nie

– nie miałem żadnych zobowiązań. Żadnych długów. Chciałem

kupić samochód i tej kasy nie ruszyłem. A wszystko inne to były

wolne środki, które można zainwestować (śmiech).

MPE: Czy

twoja żona o tym wiedziała? To były przecież wasze wspólne

oszczędności – pewnie zarobione głównie przez ciebie, ale

jednak wspólne. Czy ona wie, co się z nimi stało?

Marek:

(głębokie westchnięcie) Pytanie jak u psychologa. Tak –

wiedziała, może gdzieś tak po miesiącu od rozpoczęcia się

dowiedziała. To była moja samodzielna decyzja. Postawiłem ją

przed faktem dokonanym. Nic z nią nie konsultowałem. I tak jak

niektóre spółki bardzo ograniczają informacje docierające do

inwestorów, tak samo traktowałem swoją żonę. Im mniej wiedziała,

tym lepiej spała. Potem jednak przyszedł czas, kiedy trzeba ją

było poinformować o wynikach. I już nie było tak wesoło. Ma mi

za złe, bo to przecież niemałe pieniądze. Można powiedzieć, że

to się stało taką naszą małą tajemnicą Poliszynela. Kiedyś mi

wyjaśniła, że popełniłem błąd i tyle. Tym razem nie da się

tego odwrócić, a żyć trzeba dalej. Nie wywaliła mnie z chaty i

nie zmieniła zamków.

MPE: Jaką

miałeś wiedzę w momencie, kiedy zaczynałeś? O giełdzie, o

spółkach, o gospodarce? Jak byś to opisał?

Marek: Z

reguły jestem zawsze ufny. Niestety, jeśli ty jesteś prawdomówny

i można na tobie polegać, z reguły ufasz, że inni też tacy będą

w stosunku to ciebie. Tak właśnie było ze mną, gdy zaczynałem

inwestować na giełdzie. Przystawiałem do niej dokładnie takie

same standardy, jakie sam mam w życiu osobistym i zawodowym. Sam

niczego przeciw innym nie knuję i nie chcę ich wykorzystać.

Także

zaplecze dotyczące giełdy, jak to działa, jak się inwestuje,

miałem, natomiast zakładałem, że to wszystko bazuje na uczciwym

układzie. Skoro jest spółka i informuje, że za rok wprowadza na

rynek produkt i tylko rok wystarczy poczekać i nic się dalej nie

wydarzy. Mijają trzy lata i inwestorzy, którzy weszli w tę spółkę,

są w czarnej d***e. To tak naprawdę pokazuje, że nie mamy tutaj do

czynienia z normalnie działającym mechanizmem giełdowym. Żadne

tam KNF – ludzie się odgrażali na forum. I co z tego? Tak

naprawdę są nie do ruszenia, szczególnie spółki z NewConnect.

Tam moim zdaniem jest z 70% spółek tego typu.

To nie

jest sytuacja, że wchodzisz z jakąś małą kwotą, jak ci, co w

Stanach w latach 60-tych kupili ileś tam akcji Kodaka za 10 tysięcy

dolarów i „zakopali to”. Bo tak miał działać NewConnect –

dajesz kapitał na rozwiązania dla jakiegoś start-upa, możesz

zapomnieć o swoim tysiącu i po pięciu latach masz zysk. Albo masz

dziesięć spółek, każda startuje z nowym projektem, w każdą

wkładasz tysiąc złotych – zakładając, że każdy z nich

planował uczciwie rozwinąć super biznes, miał napisany

biznesplan, to część z tych firm powinna odnieść sukces.

Natomiast większość tych firm to są kolesie, którzy pokończyli

studia prawnicze, mają jakąś tam podstawę ekonomiczną i wiedzą,

jak tego użyć, żeby wykorzystać przeciwko ludziom. Jest sporo

takich spółek. I niestety na tamten czas przyjrzałem się kilku

takim spółkom i dałem się zwieść ich obietnicom. Tak było na

przykład w przypadku spółki Veno.

MPE: A czy

miałeś jakąś wiedzę ekonomiczną w takim sensie, że rozumiałeś,

jak wpływają na gospodarkę i giełdę stopy procentowe, jak

działają podstawowe klasy aktywów, jak działa sprawozdawczość

finansowa i co można wyczytać z raportów, albo jak działają

cykle gospodarcze? Miałeś dużą wiedzę na takie tematy?

Marek: Na

te tematy – nie. Same sprawozdania przeglądałem i czytałem,

próbowałem zrozumieć. A jak nie, to zawsze można było wejść na

jakieś forum, gdzie ktoś to analizował dogłębnie, rozkładał na

czynniki pierwsze. Natomiast wpływ stóp procentowych – nie.

MPE: Czy

twoim zdaniem osobowość czy cechy charakteru mogły odegrać w tym

wszystkim jakąś rolę?

Marek:

Oczywiście, że tak. Zdolność do podejmowania ryzykownych decyzji.

Poszukiwanie emocji. Do tego przekonanie o tym, że „co, ja nie dam

rady”. Pewność siebie i nie baczenie na inne sygnały, które do

mnie docierały.

MPE:

Zadajesz sobie czasami pytanie, dlaczego to się wszystko wydarzyło?

Masz czasem tego typu refleksje czy raczej zakopałeś to, w takim

sensie, że jest to już dla ciebie nieistotne, nie ma do czego

wracać?

Marek: No

nie. Po części jest to nadal dla mnie traumatyczne przeżycie.

Można to porównać bardzo prosto do sytuacji, kiedy ktoś nagle

traci dobrą pracę – jest cały syndrom szoku po utracie pracy.

Traci wiarę w siebie i w ogóle. Ale nie jestem człowiekiem, który

się daje łatwo złamać albo sam się łamie. Trzeba żyć dalej.

MPE: Ale

mówisz, że masz wrażenie, że stało się coś złego,

nieuczciwego. Czyli ta trauma się za tobą ciągnie?

Marek:

Czuję się pokrzywdzony i czuję jakąś niesprawiedliwość

społeczną, bo wieloma spółkami ludzie tak zawiadują, żeby

naciągnąć przysłowiową ulicę. Są zachęcani do gry, żeby

wyciągnąć od nich kasę. Trudno powiedzieć, że padłem tutaj

ofiarą, ale na pewno zostałem w tym mechanizmie wyrolowany. No ale

jak to mówią, głupich nie sieją, sami się rodzą.

Generalnie

jestem odporny na jakieś socjotechniczne zagrywki typu ludzi

próbujących cię zagadać na ulicy i wyciągnąć ci portfel albo

na promocjach, gdzie dają ci coś spróbować, żebyś szybko kupił.

Generalnie na takie rzeczy jestem odporny.

MPE: To

dlaczego nie byłeś odporny na tę abstrakcyjną grę? Byłeś

kiedyś w kasynie? Miałeś wcześniej hazardowe zagrania z

pieniędzmi?

Marek:

Nie. Totolotek i zdrapka.

MPE: Gdyby

istniała skala pokazująca po jednej stronie „ktoś mi zrobił

krzywdę”, a po drugiej stronie „ja jestem za to odpowiedzialny”

i musiałbyś podzielić między te dwa ekstrema 100%, jak byś to

zrobił?

Marek:

Jestem człowiekiem, który uważa, że bierze życie w swoje ręce,

więc 90% to jest moja wina. Można powiedzieć, że była jakaś tam

mistyfikacja i manipulacja, ale to się dzieje codziennie. Jak ci

próbują wmówić w reklamie, że masz wziąć pożyczkę chwilówkę

na wakacje albo kupić taki a taki płyn, bo tylko on umyje garnki,

też chcą tobą manipulować. Najważniejsze to się nie dać tej

manipulacji.

MPE: Czyli

było coś atrakcyjnego w tej giełdzie, co cię wciągnęło, a nie

wciąga cię w reklamach, telewizji czy gdzieś indziej? Co to może

być?

Marek:

Powiem tak – pierwsze zarobione w ten sposób wirtualne pieniądze,

kiedy człowiek nie musiał machnąć palcem, tylko odpowiednio

przedsięwziął swoje zamiary. Na konto wpływały kolejne tysiące,

a potem to było już jak w kasynie

MPE: A

zdradzisz mi, jaką kwotę ostatecznie straciłeś?

Marek:

Ponad roczną pensję. Albo tak z półtora roku. Tak – ponad

półtoraroczną pensję.

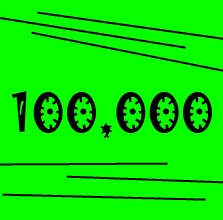

MPE: 100

tysięcy złotych?

Marek:

Niewiele się pomyliłeś.

MPE: To

były na tamten czas całe twoje wszystkie oszczędności?

Marek: To

była większość.

MPE: Jak

to się stało, że zaczynałeś od małych kwot i wjechałeś tak

głęboko w swoje oszczędności?

Marek:

Głupia sprawa. Zarobiłem 15% z półtora tysiąca. Kurcze – a

gdybym tak włożył dwadzieścia albo trzydzieści tysięcy? To by

dopiero były porządne pieniądze, a nie tam trzysta złotych czy

coś.

MPE: Czyli

zwiększyłeś stawkę, praktycznie jak w kasynie, bo liczyłeś na

taki sam zysk?

Marek:

Tak, tylko w kasynie cały system jest wokół tego stworzony, żeby

dać zarobić początkującemu i go wciągnąć. Tu mnie nikt nie

wciągnął – wciągnąłem się sam.

MPE: Przed

naszą rozmową wspominałeś, że wszystko zaczęło się od spółki

Veno z NewConnect? Co to znaczy, że wszystko zaczęło się od Veno?

Marek:

Je**ć. Wszystko się zaczęło je**ć od Veno. 2010 rok, końcówka,

jakoś to było lipiec czy sierpień. To jest spółka, która

prezentowała prototyp samochodu. Uwierzyłem, że to jest

perspektywiczna firma, nie zważając na nic innego i faktycznie 95%

kapitału, w tym wcześniej zarobionego, przeznaczyłem na zakup

akcji tuż przed premierą supersamochodu. Wówczas akcje chodziły

po 7 groszy, ja kupowałem po 9 groszy. Później było scalenie

1:155 czy jakoś tak w 2012 – to tu praktycznie leżały na widłach

i zeszły do 70 groszy. Sprzedałem wszystko po scaleniu z

gigantyczną stratą.

MPE: Co by

było, gdybyś trzymał to do dzisiaj?

Marek: Ja

się cały czas zastanawiam, czy tego g**na nie kupić. (długi

śmiech prowadzącego rozmowę) Na chwilę obecną to wygląda tak,

jak miało wyglądać od samego początku, tylko że nikt nie

wiedział, a przynajmniej ja nie wiedziałem, że po drodze będzie

taka ch**nia. Jak wchodzisz na NewConnect właśnie trzeba kupować

akcje za małe kwoty, na przykład 100 albo 200zł, a potem o nich

zapomnieć, z nadzieją, że coś urośnie, ale nie jak akcje chodzą

po 20zł. Wtedy prezesi się wszystkim dzielą, dodają tam jakieś

spółki i robi się cena kilka groszy.

W każdym

razie oni od pewnego momentu faktycznie wzięli za to, co zapowiadali

MPE: No

ale co by się stało, gdybyś trzymał te akcje do tej pory?

Marek: No

to daj – średnia 9 groszy, zjechało na 3 grosze, z tego zrobili

3,5zł, z 3,5zł zrobiło się 70 groszy, a teraz jest za 1,3zł. Nie

wiem. Jak to policzysz, to ci wyjdzie.

W pewnym

momencie nie dało się tym handlować, a ja miałem tego kuźwa i

jeszcze trochę. Ale ci tylko dokończę, ze w tej chwili mają

konsorcjum z Politechniką Warszawską, dotację z Narodowego Centrum

Badań i Rozwoju 4 miliony złotych, także są wiarygodni dla

państwowych instytucji, które wykładają kasę na rozwijanie

jakichś tam podkładów w tym samochodzie. Próbowali wcisnąć

Arinerę na giełdę warszawską – nie udało się. Jest w Anglii

notowana. Nie wiem, na jakiej zasadzie – pewnie też jakiś

angielski NewConnect (śmiech). Ale generalnie składa się ku temu,

że za półtora roku będzie to auto w sprzedaży. Może będzie

hit. Na dzień dzisiejszy, gdyby ktoś chciał kupić te akcje, to ja

bym mu powiedział: „tysiąc złotych, więcej nie kupuj”. Ja

miałem takie założenie, kiedy wchodziłem. W momencie kiedy oni

prezentowali samochód.

MPE:

Dlaczego nie utrzymałeś tego założenia? Co cię skłoniło, żeby

wszystkie oszczędności ulokować w jednej spółce z NewConnect?

Przecież to podstawowy błąd na tego typu hiperzmiennym rynku?

Marek: To

wiązało się z tym, że faktycznie zacząłem żyć emocjami z

giełdy, czyli codzienne śledzenie, co się dzieje, nasłuchiwanie.

Czytałem wszystko, co jest dostępne. Można powiedzieć, że sam

się omamiłem.

MPE: A jak

wcześniej rozmawialiśmy i pokazywałem ci indeksy typu WIG Div albo

Respect Index, co chwilę się zapalałeś, że byłeś

akcjonariuszem między innymi Budimeksu, Wawelu albo KGHM, czyli

naprawdę świetnych spółek. Dlaczego z nich rezygnowałeś?

Marek:

Najwyraźniej 20% rocznie mi nie wystarczało. W pewnym momencie tak

mieszałem na swoim rachunku, że gdybym miał w tej chwili wszystkie

spółki, które kupiłem, a potem sprzedałem, miałbym chyba indeks

WIG albo WIG20 albo coś takiego.

MPE: A

dlaczego kupowałeś takie spółki jak Budimex albo Wawel?

Marek:

Dlaczego? Budimex to była historia z poprawą koniunktury w branży

budowlanej po kryzysie. Spółka była wytypowana jako kandydat na

lidera w tej branży w kolejnych latach. Wygrała kilka dużych

kontraktów i wygrywała kolejne. Budowała praktycznie cały nowy

kampus Uniwersytetu im. Adama Mickiewicza w Poznaniu.

MPE: W

takim razie dlaczego ich się szybko pozbywałeś? Przecież to, co

mówisz, to są długoterminowe rzeczy, które ujawnią się w cenach

akcji po pewnym czasie, a nie z dnia na dzień.

Marek: Bo

tutaj było czekanie, a ja nie chciałem czekać. Mówiłem sobie:

„tu wskoczę tylko na chwilę i pomnożę zamiast czekać z moimi

40 tysiącami aż wzrośnie o 5% rocznie czy nawet 15-20%, tu

przecież na jednej transakcji można machnąć 20%”

MPE: Ale

ja widzę, że ty ciągle się ekscytujesz jakimiś dziwnymi

spółkami. Mówiłeś mi wcześniej, że wciąż masz akcje

Doradcy24. Wspominałeś, że przyglądasz się Gantowi. Coś cię

ciągnie w dokładnie tym samym, fatalnym kierunku.

Marek: Nie

– Doradcy24 to jest na tej zasadzie, że włożyłem tam 600zł i

zobaczymy, co będzie. Jeśli to g**no się w ogóle podniesienie. Bo

z tego, że to jest g**no, zdawałem sobie sprawę.

MPE: 600zł

to jest kupa kasy. A spółka jest nieprzypadkowo notowana po 1

grosz.

Marek: No

zgadza się.

MPE: Na

koniec chciałem cię zapytać, jak planujesz zarządzać swoimi oszczędnościami w kontekście przyszłych zobowiązań, chociażby

wobec dzieci – masz przecież bardzo dużą rodzinę – albo wobec

siebie samego i żony na emeryturze? Pieniądze, którymi ryzykujesz

na giełdzie, to są przecież wasze oszczędności.

Marek: Tak

– to były oszczędności. Nie wiem, czy powinienem o tym mówić,

ale skłaniam się do tego, żeby powierzyć oszczędności

zarządzającym towarzystwom. Na razie nie mam podpisanej umowy z

domem maklerskim. Parę funduszy obserwowałem – jakiś tam rynek

azjatycki, chiński. Wystarczyło to kupić i miałbym 13% rocznie.

MPE: Ale

to jest przecież historyczny wynik – nie ma żadnej gwarancji, że

to się powtórzy. A lokaty bankowe?

Marek: Nie

– w moim przypadku zysk musi być trochę wyższy. Pamiętam jak

dziś ten test, który się wypełniało przy zakładaniu rachunku

maklerskiego, który miał sprawdzić, jaką jesteś osobą, czy

skorą do większego ryzyka kosztem bezpieczeństwa. Jestem skory do

ryzyka i na tym popłynąłem. Garnków mi nie wcisną albo jakiegoś

żelazka na promocji, ale gdyby mnie na jakimś meetingu ktoś

przekonywał, że pomnoży moje oszczędności, pewnie bym się dał

nabrać. Nie wiem, jakim cudem nie dałem się nabrać na ten Amber

Gold – chyba tylko dlatego, że nie był notowany na giełdzie.

MPE:

Dzięki, że dałeś namówić się na rozmowę.

---

Publikuję

tę rozmowę nie po to, żeby udowadniać jakieś z góry przyjęte

tezy typu „giełda to kasyno” albo „fundusze są lepsze niż

samodzielne inwestowanie” albo „lokaty bankowe są najlepsze”.

Nie jest ona też wymierzona przeciwko wymienionym w niej rynkom lub

spółkom – jestem pewien, że inni inwestorzy mogą mieć podobne

doświadczenia z handlu innymi papierami wartościowymi.

Chciałem

wyłącznie pokazać cały mechanizm z punktu widzenia zagubionego

inwestora. Nie z punktu widzenia folderów reklamowych, teorii na

temat inwestowania w ryzykowne aktywa czy książek o giełdzie,

tylko z punktu widzenia błądzącego inwestora indywidualnego, który

wszystko interpretuje po swojemu. Ma do tego pełne prawo. Każdy ma

wolność dotyczącą alokacji swoich oszczędności – bierze też

wyłączną odpowiedzialność za efekty swoich decyzji.

Kilka

wniosków, które nasuwają mi się po rozmowie, brzmi:

a) warto

zrozumieć, że tzw. „inwestowanie” to po prostu alokacja (ciężko zarobionych) oszczędności w różne aktywa finansowe – miejmy do

nich większy szacunek,

b) większe

ryzyko nie oznacza automatycznie wyższych zysków, a podejmowanie

ryzyka na rynku nie jest równoznaczne z robieniem niemądrych

rzeczy, wręcz przeciwnie – ryzyko trzeba podejmować mądrze, to

wielka i rzadka sztuka,

c)

myślenie życzeniowe nie działa – przyszłe stopy zwrotu nie

zależą od tego, jakie przyszłe stopy zwrotu sobie wymyśliliśmy

lokując gdzieś oszczędności,

d) na

poziomie alokacji między klasy aktywów jest nudniej, ale

bezpieczniej niż na poziomie selekcji spółek, inwestorzy

indywidualni powinni częściej myśleć w kategoriach alokacji między klasy aktywów dostosowanej do swoich możliwości, celów i potrzeb,

e) giełda

nie jest generalnie miejscem przeznaczonym do ekspresji naszych

emocji, ale jeśli ktoś jej do tego potrzebuje, może znaleźć dla

nich ujście – to może być kosztowne,

f) po

nieudanej inwestycji w ryzykowne aktywa proste lokaty bankowe mogą

wydawać się spełnieniem najskrytszych marzeń,

g)

przypisanie oszczędności do konkretnych celów (np. rezerwy na

niespodziewane wydatki, przyszłości dzieci, emerytury) jest

bardziej konstruktywne niż traktowanie wszystkiego jako „wolnej gotówki do zainwestowania”,

h) uczenie

się na własnych błędach to bardzo powolny proces, ponieważ w naszej naturze leży nieprzyznawanie się do własnych błędów i ich banalizowanie, mamy też skłonność do tkwienia w schematach myślowych,

i) wykształcenie techniczne czy znajomość matematyki nie chronią przed błędami behawioralnymi i "pułapkami myślenia",

j) warto zacząć od gruntownej edukacji na temat tego, jak działa gospodarka (np. stopy procentowe, cykle biznesowe, kredyt, itp.) i na czym opiera się branża inwestycyjna (np. podstawowe klasy aktywów, miary i aspekty ryzyka, sprawozdawczość finansowa, główni dostawcy usług finansowych i zależności między nimi, źródła vs "mikserzy" i intepretatorzy informacji, itp.),

k) na giełdzie "chcieć" zazwyczaj nie znaczy "móc", samo pragnienie zarobienia pieniędzy to za mało

k) na giełdzie "chcieć" zazwyczaj nie znaczy "móc", samo pragnienie zarobienia pieniędzy to za mało

Tutaj wszystkie artykuły o funduszach inwestycyjnych, funduszach notowanych na giełdzie i ryzyku inwestycyjnym.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Dokładnie to samo miałem przygodę z giełdą - inwestowałem w latach 2006 w spółki budowlane przyszedł krach i poszlo 100 tyś .Pamietam ze w tedy mialem spólkę z wig 20 PGN za 50 tys 2,20 za głupi ze mnie paland przeżuciłem kase na BBDV tu straciłem kasę i do tej pory trzymam te grosze

OdpowiedzUsuńDzięki za komentarz! Proszę wracać!

UsuńBył taki fundusz zamkniety mieszkaniowy skarbiec - jeden certyfikat kosztował 220 tyś inwestycja miała trwać 4 lata , wyobrazcie sobie ze dopiero po 6 latach wypłacili tylko początkowy kapitał uzasadniając to tym ze była zła pogoda i powodzie które zniweczyły budowe mieszkan - Fundusz ten zakładal były minister finansów BAUC czy jakoś tam

OdpowiedzUsuńDzięki za komentarz. Pozdrawiam, proszę wracać!

UsuńCo do tematu-- to dużo ludzi wstydzi sie o tym rozmawiać jakie fortuny pieniężne straciło - to głupio sie przyznawać jak sie jest frajerem na własne życzenie

OdpowiedzUsuńTym bardziej doceniam, że mój rozmówca był gotowy ze mną o tym porozmawiać. Mam nadzieję, że to przeczyta i jeszcze raz przemyśli. Pozdrawiam, proszę wracać!

UsuńMyślę, że Marek tracił na giełdzie bo traktował ją jak kasyno. Giełda to nie jest kasyno, można tam regularnie zarabiać 15-20% jeśli stosuje się dwie zasady: przyłącza się do wzrostów na dobrych spółkach i wywala z portfela te, które tracą. Żadnego łapania dołków!

OdpowiedzUsuńŚwięte słowo. Z giełdy można łatwo zrobić kasyno - nic właściwie nie stoi na przeszkodzie. To nie znaczy, że giełda to kasyno. To neutralne miejsce, którego można użyć do tego, czego chcemy. Również do hazardu (jeśli właśnie tego chcemy, świadomie lub nieświadomie). Pozdrawiam, proszę wracać!

UsuńJest parę ciekawych pozycji mówiących o tym, że nie warto siedzieć głową w plotkach, informacjach i emocjach którymi tętni codziennie giełda. Inwestycja to zaplanowane działanie mające na celu zwiększenie wartości zainwestowanego kapitału. Najważniejszym słowem jest tu chyba "zaplanowane". Najpierw przemyśl, sprawdź, dowiedz się wszystkiego co możliwe, przeanalizuj wyniki, raporty, rynek a następnie na podstawie analizy technicznej wybierz najlepszy moment wejścia w dany walor. Tak ja to rozumiem a wszystko inne dla mnie to już spekulacja / hazard.

OdpowiedzUsuńDzięki za super komentarz. Pozdrawiam, proszę wracać!

UsuńInwestowanie jednym przychodzi łatwo, innym bardzo trudno. Jeśli już mowa o zawodach, które mogą lepiej radzić sobie na rynku, to wskazałbym te, gdzie trzeba szacować i zarządzać ryzykiem finansowym. Też myślę że osoby spokojne i z podejściem analitycznym mogą statystycznie radzić sobie lepiej, niż fachowcy i charyzmatyczni liderzy, wierzący że swoje doskonałe umiejętności w jednej dziedzinie, będą w stanie przełożyć na sukcesy także na giełdzie.

OdpowiedzUsuńDzięki za komentarz! Sam długo myślałem, że matematyka jest absolutnym kluczem do optymalnej alokacji oszczędności, ale moje nastawienie stało się bardziej zniuansowane. To w gruncie rzeczy tylko narzędzie w bardziej złożonym procesie, na który składają się również między innymi psychologia, samokontrola, dyscyplina oraz zdrowy rozsądek.

UsuńOsobiście próbuję przestać myśleć o tzw. "inwestowaniu", czyli handlowaniu aktywami finansowymi, jako odrębnej dziedzinie. Jest to dla mnie tylko i wyłącznie alokacja oszczędności między różne klasy aktywów, która ma spełnić nasze oczekiwania i potrzeby w kontekście reszty finansów osobistych, np. pokrywania przyszłych zobowiązań czy finansowania stylu życia. Chcę mieć taką wizję "inwestowania", żeby oprzeć się pokusie maksymalizowania zysków, wygrywania z rynkiem czy uczestniczenia w jakiejś aktywnej grze, a skupić się za to na wpływie moich decyzji inwestycyjnych na szersze finanse osobiste / rodzinne, na ich przełożeniu na moją codzienność.

Pozdrawiam, proszę wracać!

mam takie 2 pytania(pewnie głupie ale dopiero zaczynam przygodę z giełdą)

OdpowiedzUsuń1.Czy żeby otworzyć rachunek maklerski np w Deutsche Banku to muszę posiadać w tym banku konto?

2.Czy wszystkie rachunki maklerskie oferują te same spółki w ofercie(chodzi mi tylko o krajowe spółki)?

1. Nie wiem - nie znam tego rachunku. Generalnie jest na rynku wiele rachunków prowadzonych przez niezależne domy maklerskie, które nie są zintegrowane z kontem osobistym

Usuń2. Tak

Pozdrawiam, proszę wracać!

Jeśli nadal może się ta informacja przydać. W deutsche banku do konta maklerskiego zakładasz sobie darmowe konto internetowe easynet i ono będzie fajnie połączone z twoim kontem. Zdaje się, że db ma bardzo niskie prowizje chyba 0,19% na transakcji. Pozdrawiam

UsuńMoja przygoda (nie-doświadczenie) z giełdą: 2005r - zysk, 2006r-zysk, 2007-2009 duża strata, 2010 - mocne postanowienie trzymania się zasad, odrobienie strat (wyjście na skumulowane 0) i zapomnienie o giełdzie. W 2010 roku postanowienie zrealizowałem i jak dotąd trzymam się od hazardu daleko :)

OdpowiedzUsuńPomijam straconą wielką ilość czasu, niesamowite nerwy niezrozumiałe dla Rodziny i zero zysku.

Dzięki za komentarz! Gratuluję wypracowania jednoznacznej postawy wobec giełdy i życzę konsekwentnego trzymania się jej.

UsuńPozdrawiam, proszę wracać!

ja przyznaję jestem leszczem i jak lesszcz dałem się złapać fagasowi z GLOBTREX. Jakbym dziada złapał to bym uchlastał. Zapytał czy ma doświadczenie na giełdzie powiedziałem zgodnie z prawda że nic a nic. Ten jełop na to , że to nie problem , że będzie mnie prowadził za rękę. Wystarczy że założe konto, wpłace gotówkę i zaczniemy zarabiać. Pochwalił się kanciarz , że przez ostatnie 2 lata nie tsracił z nikim pieniędzy a więc zysk jest pewny. Miałem wolne 10 tys zł, dla niektórych pewnie mało dla mnie to dużo, cały rok a może i 2 lata oszcędzania. Najpierw rekomendował mi VISĘ, KGHM, handel na ropie WTI. No i tak po 2 tygodniach miałem zysk na czysto 4 tysiące zł. Wydawało mi sie to bardzo łatwe i przyjemne. Najgorsze dopiero miało przyjść. Co jeszcze śmieszne to ten łobuz z GLOBTREX namawiał mnie na większe kwoty, że niby zbyt ostrożnie inwestuję. U jego klientów kwota zabezpieczenia nigdy nie przekraczała 200% a ja miewałem nawet 500%. Twierdził, że jestem zbyt ostrożny, że tak to sie nie da duzych pieniędzy zarobić. Pewnego dnia zadzwonił do mnie ten frajer i powieddiał, że należy teraz zwrócić uwage na złoto bo starsznie spadło a więc lada moment może mocno odbić i tzreba uważać żeby za późno nie wejśc. No i się zaczeło najgorsze. W pzeciągu 2-3 dni starciłem nie tylko te 4 tysiaki co zarobiłem ale i 7,5 tysiąca z rachunku. Był to jakiś sądny dzień, dosłownie chwila , że jakiś ważny polityk coś chlapnął i w przeciągu 1 minuty złoto runęło że nim się zorientowałem zostało mi z 14 tysięcy 2 tysiące zł. Pamietam , że zrobiło mi się słabo, zemdlałem , wyrżnałem głową w posadzkę. To była makabra. Najgorsze było tpo, że ten mędrzec z Globtrex zadzwonił i twierdził, że to się da odrobić tylko wystarczy wpłącić kolejną sumę której już przeciez nie miałem. Czułem się podle, oszukany, jak szmata wyzęty. Ku przestrodze dla innych. Nie pakujcie się w to bagno, to jest kasyno. Leszcze naprawdę zostaną oskubani. Ja zamiast zmiatać z tymi 2 tysiącami gdzie pieprz rośnie postanowiłem sprawdzić czy w tej szulerni da się zarobić. Oczywiście nie miałem żadnych podstaw inwestowania, liczyłem na łud szczęscia i instynkt. Opierałem się na prognozach tego ich głównego analityka, który pieprzy o tych wsparciach i oporach. Jeśli twiedził że na jakimś poziomie będzie odbicie tak nastawiałem zlecenia oczekujące. Okazuje się, że ci główni analitycy nie mają żadnego pojęcia o inwestowaniu. Jedyne co potrafią to mleć ozorem na temat tego co było , ale już tego co będzie to nie mają zielonego pojęcia. I tak składając najmniejsze zlecenia po 0,01 lota z 2 tysięcy zostało mi juz tylko 550 zł. To są wielcy oszuści, jakbym tak spotkał te ich uśmiechnięte gęby na ulicy to nie wiem czy bym się powstrzymał żeby ich nie zlikwidować. To sa chwasty które tzreba wyrwać.

OdpowiedzUsuńTeż miałam inwestować a giełdzie pani wydzwaniała do mnie po 10 razy na dzień że mnie poprowadzi nauczy nie zgodziłam się a czytając wcześniejsze wasze przeżycia upewnił się że to bagno

OdpowiedzUsuńBardzo dziękuję za ten artykuł. Jest on dla mnie jak zimny prysznic. Nie jest to wielka kwota, ale wydaje się być sporą, skoro liczyłem na szybkie zyski. Dopiero teraz wiem, ile nie wiem. Nie zamierzam kończyć swojej przygody z inwestowaniem, ale teraz mam nadzieję robić to rozważniej i konsekwentniej a inwestycje traktować długofalowo zamiast bawić się w daytrading i spekulacje.

OdpowiedzUsuń