Odkąd prowadzę

indywidualne konto zabezpieczenia emerytalnego, trochę chętniej i zdecydowanie szybciej składam roczne zeznanie podatkowe. Dzięki składce na IKZE

pomniejszającej w zeznaniu PIT mój roczny dochód jestem

praktycznie pewien, że wykażę nadpłatę podatku i urząd będzie

musiał zwracać mi pieniądze. Czy jest ktoś, kto nie chce płacić

niższych podatków?

Swoje rozliczenie

podatkowe za 2014 rok złożyłem na początku lutego tego roku, a

jakiś tydzień po tym miałem już zwrot nadpłaconego podatku na

swoim koncie bankowym. Cały podatek dochodowy z bieżącej pracy za

2014 rok płaciłem według pierwszej stawki podatkowej (18%), więc

(maksymalne) wpłaty na IKZE pomniejszyły go o 809zł. Jeśli ktoś

płaci część podatku według wyższej stawki podatkowej (32%),

będzie mógł odzyskać dzięki wpłatom na IKZE w 2014 roku do

1438zł.

Jak to zrobić? Jak

rozliczyć ubiegłoroczne wpłaty na indywidualne konto

zabezpieczenia emerytalnego w rozliczeniu podatkowym PIT za 2014 rok?

a)

kto może odliczyć wpłaty na IKZE od dochodu?

Wpłaty

na indywidualne konto zabezpieczenia emerytalnego pomniejszą dochód

do opodatkowania wszystkim, którzy rozliczają się:

1.

na zasadach ogólnych według skali podatkowej (deklaracje PIT-37 i

PIT-36)

2.

za pomocą ryczałtu ewidencjonowanego (PIT-28)

3.

liniowo w skali 19% (PIT-36L)

Zdecydowana

większość osób pracujących na umowę o pracę, umowy

cywilnoprawne (zlecenie, dzieło), prowadzących własną działalność

gospodarczą oraz pobierających świadczenia społeczne może

korzystać z odliczenia składki na indywidualne konto zabezpieczenia

emerytalnego od podstawy opodatkowania.

b)

kiedy należy dokonać wpłaty?

W

zeznaniu podatkowym za 2014 rok, który należy złożyć w urzędzie

skarbowym do końca kwietnia 2015, wykazujemy wpłaty na IKZE

dokonane w 2014 roku. Pieniądze musiały być zaksięgowane do 31

grudnia 2014 roku. Nie liczy się data przelewu z naszego konta,

tylko data wpływu na konto dostawcy indywidualnego konta

zabezpieczenia emerytalnego.

Wpłaty

dokonane w tym roku (2015), bez względu czy dotarły na nasz

rachunek IKZE 2 stycznia 2015, czy 31 grudnia 2015, będziemy mogli

rozliczyć dopiero w zeznaniu podatkowym za obecny rok, który

złożymy do końca kwietnia przyszłego roku (2016).

Innymi

słowy, jeśli ktoś obudził się w marcu czy kwietniu 2015 roku i

chce wykorzystać ulgę emerytalną IKZE w zeznaniu podatkowym za

2014 rok, nie będzie to możliwe. Chyba że wie, jak cofnąć czas.

Do zeznania podatkowego PIT za 2014 trafiają tylko wpłaty na IKZE

zaksięgowane do końca 2014 roku.

Tak

to wygląda na diagramie:

W tym roku na IKZE można wpłacić 4750,80zł - taki jest limit wpłat na IKZE w 2015 roku.

c) gdzie rozlicza się IKZE?

Zgodnie

z ustawą o podatku dochodowym (artykuł 26, ustęp 6g), „odliczenia,

o którym mowa w ust. 1 pkt 2b (czyli: „wpłat na indywidualne

konto zabezpieczenia emerytalnego dokonanych przez podatnika w roku

podatkowym, do wysokości określonej w przepisach o indywidualnych

kontach zabezpieczenia emerytalnego) dokonuje się w zeznaniu

podatkowym”.

c) gdzie rozlicza się IKZE?

Czy

wpłaty na IKZE można odliczyć dopiero w zeznaniu rocznym, czy

można je odpisywać w trakcie roku, np. wtedy, gdy faktycznie

dokonujemy przelewów do naszego dostawcy indywidualnego konta

zabezpieczenia emerytalnego?

d)

czy wpłaty na IKZE można odliczyć od dochodu przy wspólnym

rozliczeniu z małżonkiem?

Jak najbardziej. Wszystko,

co wiem na ten temat, znajduje się w specjalnym artykule sprzed kilku tygodni. W bardziej złożonych problemach podatkowych polecam

kontaktowanie się z Krajową Informacją Podatkową.

Jednym z polecanych przeze mnie dostawców kont emerytalnych IKZE i IKE jest towarzystwo funduszy inwestycyjnych NN (wcześniej ING) (szczegółowa recenzja tego rozwiązania tutaj). Sam przeniosłem tam niedawno konto emerytalne.

Jednym z polecanych przeze mnie dostawców kont emerytalnych IKZE i IKE jest towarzystwo funduszy inwestycyjnych NN (wcześniej ING) (szczegółowa recenzja tego rozwiązania tutaj). Sam przeniosłem tam niedawno konto emerytalne.

Jak rozliczyć ulgę

emerytalną IKZE w zeznaniu podatkowym za 2014?

Osobiście rozliczyłem

się za pomocą darmowego programu Ministerstwa Finansów

e-deklaracje. Jego zaletą jest w całości elektroniczny proces

składania zeznania oraz automatyczne obliczanie należności. Naszym

zadaniem jest wyłącznie wprowadzenie danych i wysłanie gotowych

dokumentów przez internet.

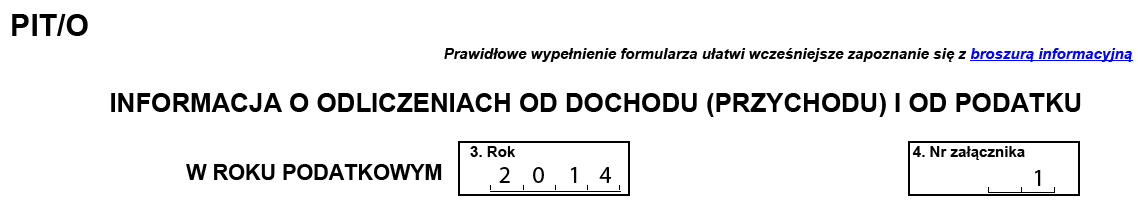

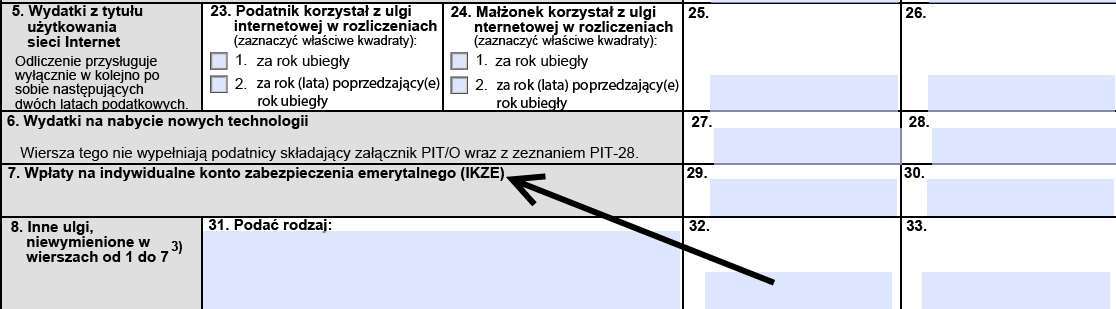

Wszystkie ulgi podatkowe,

w tym wpłaty na IKZE, znajdują się na specjalnym, dodatkowym

formularzu PIT/O dołączanym do zeznania głównego.

Żeby dołączyć go do

głównego zeznania podatkowego, należy wpisać numer załącznika w

sekcji K głównego zeznania w punkcie 137 (PIT/O). Jeśli nie mamy

innych załączników, możemy wpisać w punkcie 137 numer 1. Do

głównego zeznania zostanie dodany pusty formularz PIT/O.

Miejsce na dane o wpłatach

na IKZE w 2014 znajdziemy w sekcji B tego formularza, czyli

odliczenia od dochodu (przychodu). Jeśli rozliczamy się sami, w

miejsce 29 wpisujemy wartość wpłat na IKZE, jakie wykonaliśmy w

2014 roku. Jeśli rozliczamy się wspólnie z małżonkiem, który

również prowadzi IKZE, w miejscu 30 wpisujemy wartość wpłat na

IKZE małżonka.

I tyle. System

automatycznie pomniejszy dochód (podstawę opodatkowania) w głównym

zeznaniu podatkowym. W efekcie pomniejszy się podatek do zapłaty. W

moim przypadku po wszystkich odliczeniach pojawiła się nadpłata i

konieczność zwrotu pieniędzy przez urząd skarbowy na moje konto

bankowe. Nie zawsze musi tak być. Jeśli ktoś miał dużą

niedopłatę, wpłata na IKZE może spowodować jedynie zmniejszenie

niedopłaty, ale i tak będziemy musieli dopłacić urzędowi

skarbowemu.

Jednym z polecanych przeze mnie dostawców kont emerytalnych IKZE i IKE jest towarzystwo funduszy inwestycyjnych NN (wcześniej ING) (szczegółowa recenzja tego rozwiązania tutaj). Sam przeniosłem tam niedawno konto emerytalne.

Tutaj wszystkie artykuły o trzecim filarze, IKE oraz IKZE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

Panie Michale czy do tego abym mógł wpisać kwotę w pozycji 29 muszę mieć jakieś dodatkowe potwierdzenie z banku(w moim przypadku ING), czy to jest dopiero konieczne w razie kontroli?

OdpowiedzUsuńDo zeznania niczego się nie dołącza. Potwierdzenie potrzebne tylko na wezwanie urzędu skarbowego. Pozdrawiam, proszę wracać!

Usuńdostałam papier z PZU gdzie podane są kwoty:na rachunek wpłynęła składka inwestycyjna w kwocie 4495, 20 z czego kwotę 995 stanowiły środki należne z tytułu umowy ubezpieczenia i kwotę tą przekazano na rachunek IKZE w PZU. Którą kwotę ma wpisać do pit?

OdpowiedzUsuńJeśli wpłaciła Pani 4495,20zł na konto IKZE, tyle może Pani odpisać od dochodu w zeznaniu podatkowym. Dla pewności, proszę zadzwonić na Krajową Informację Podatkową oraz na infolinię PZU. Pozdrawiam, proszę wracać!

Usuńwitam jeżeli na IKZE wpłacono np. 6000 PLN czyli więcej niż limit to wtedy należy wskazać kwotę limitu w rozliczeniu, czy wpisać kwotę 6000PLN? I czy naddatek przechodzi wtedy na przyszły rok?

OdpowiedzUsuńTe kwestie regulują:

Usuńa) ustawa o IKE i IKZE

Art. 13a.37) 1. Wpłaty dokonywane na IKZE w roku kalendarzowym nie mogą przekroczyć kwoty odpowiadającej 1,2-krotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok określo-nego w ustawie budżetowej lub ustawie o prowizorium budżetowym lub w ich projektach, jeżeli odpowiednie ustawy nie zostały uchwalone.

5. Po przekroczeniu kwoty określonej w obwieszczeniu, o którym mowa w ust. 8, instytucja finansowa jest obowiąza-na do przekazania nadpłaconej kwoty w sposób określony w umowie o prowadzenie IKZE.

b) umowa i regulamin IKZE u dostawcy rachunku

Sprawdziłem dla jaj, czy oficjalny program Ministerstwa Finansów e-deklaracje pozwala wpisać więcej niż limit wpłat na IKZE za 2014, np. 6 tysięcy złotych. Widzę, że pozwala. Nie blokuje automatycznie takiej możliwości. To i tak nic nie zmienia. Zeznanie prawdopodobnie wróciłoby jako błędnie wypełnione po złożeniu w urzędzie skarbowym. Max odliczenia od dochodu to roczny limit wpłat na IKZE. O to, co się dzieje z nadpłatami, proszę pytać swojego dostawcę tego rachunku. Z doświadczenia wiem, że na IKE w funduszach inwestycyjnych nadwyżki nad roczny limit przechodzą na zwykłe rejestry funduszy inwestycyjnych.

Pozdrawiam, proszę wracać!

Witam

OdpowiedzUsuńWpłata na IKZE to nie to samo co księgowanie jej przez dostawcę IKZE.

W przywołanym przez Ciebie fragmencie ustawy:

(artykuł 26, ustęp 6g), „odliczenia, o którym mowa w ust. 1 pkt 2b (czyli: „wpłat na indywidualne konto zabezpieczenia emerytalnego dokonanych przez podatnika w roku podatkowym, do wysokości określonej w przepisach o indywidualnych kontach zabezpieczenia emerytalnego) dokonuje się w zeznaniu podatkowym”.

ewidentny jest BRAK JAKICHKOLWIEK ODNIESIEŃ DO MOMENTU KSIĘGOWANIA WPŁAT.

Sformułowanie "Pieniądze musiały być zaksięgowane do 31 grudnia 2014 roku." jest w moim przekonaniu Twoją nadinterpretacją wynikającą ze zrozumiałej ostrożności.

W moim pzekonaniu wpłata podlegająca odliczeniu mogła być dokonana np. na poczcie 31.12.2014 o g. 23:59 -> liczy się data "stempla pocztowego" na dokumencie potwierdzającym wpłatę. W przypadku przelewu z konta ważna jest data jego zaksięgowania

uwidoczniona na potwierdzeniu udostępnionym przez bank. Jeśli środki zostały "zdjęte z konta" 31.12 (choćby i wieczorem) - potwierdzenie powinno zawierać tą datę (tak jest np. w mBanku).

Należy odróznić rozliczanie zobowiązań z tytułu umów cywilnoprawnych od rozliczeń w obszarze zobowiązań publicznych. Data wpływu na konto kontrachenta jest ważna w przypadku tych pierwszych (np na konto dostawcy internetu); w przypadku zobowiązań

podatkowych, składek na ZUS ważna jest data obciążenia "kieszeni" zobowiązanego, data faktycznego wpływu do US/ZUS-u jest bez znaczenia.

Odrębną kwestią jest postępowanie dostawcy IKZE po otrzymaniu takiej późnej wpłaty. Z pewnością zaksięguję ją już w 2015 roku i nieświadomie obciązy nią limit wpłat za 2015rok. Gdyby taka sytuacja spotkałaby mnie, wówczas porozumiałbym się z dostawcą telefonicznie (bądź e-mailem) i wyjaśnił sytuację, a następnie listem poleconym ze zwrotką dosłałbym kopię wpłaty/przelewu wykonanego w 2014roku z prośbą o właściwe zaliczenie wpłaty na poczet limitu za ubiegły rok oraz o pisemne potwierdzenie mi tej operacji. Jest oczywiste, że taka "ścieżka postępowania" jest "upierdliwa", dlatego zawsze lepiej będzie unikać potencjalnych problemów (nie czekać z wpłatą na koniec roku), niż je później rozwiązywać.

z poważaniem januszw

Witam - ostatnie zdanie Pana komentarza jest moim zdaniem najważniejsze. Zawiera praktyczną radę dla przeciętengo człowieka. Interpretację o księgowaniu wpłaty nie wymyśliłem sam - zadałem to pytanie na infolinii Krajowej Informacji Podatkowej. Taka była odpowiedź - oczywiście niewiążąca, ponieważ to tylko infolinia. Pozdrawiam, proszę wracać!

Usuń