Napisał

do mnie pan Krzysztof:

„Witam serdecznie. Jeśli Pan pozwoli, mam problem do rozwiązania. Pewien bank pozwolił na założenie IKZE mojej żonie, która nie posiada dochodu (...). Gdy na koniec roku, przy rozliczeniu wspólnym z żoną okazało się, iż wpłaty na IKZE żony nie można odliczyć od podstawy opodatkowania, postanowiliśmy owo IKZE zlikwidować.

Jakie było nasze zdziwienie kiedy otrzymaliśmy PIT 8C od banku, który opiewa na jedną kwotę przychodu - tzn. bez rozbicia na wpłaty oraz odsetki od kapitału. Przypominam, iż nie mogliśmy zrobić odpisu od podatku, a księgowy otrzymał PIT, który powinien w całości dopisać do moich dochodów.

Pytanie pierwsze – dlaczego mam zapłacić podatek od pieniędzy, których nie mogłem odliczyć? Pytanie drugie – co z ewentualnym podatkiem Belki – jak go obliczyć w przypadku takiego PIT-a? Pytanie trzecie – co zrobić z PIT-em, który otrzymałem w lutym, a rozliczyłem się z fiskusem w styczniu (gdyż uzyskałem informację od bankiera, mówiącą o braku konieczności składania PIT-a, gdyż nie będzie podstaw do opodatkowania?

Być może o czymś zapomniałem, ale jest to sprawa bardzo emocjonalna (dodam, iż kwota niebagatelna podatku to ok. 850zł – od kwoty zwrotu ok. 4800zł. Pozdrawiam i liczę na jakąkolwiek pomoc."

TLDR (cały artykuł w jednym zdaniu)

Tak

– od całości zwrotu z IKZE trzeba zapłacić podatek dochodowy

bez względu na to, czy wcześniej odliczaliśmy wpłaty na IKZE od

podstawy opodatkowania, czy nie odliczaliśmy.

Co tu się stało?

Warto

opisać przypadek pana Krzysztofa z dwóch powodów.

Po

pierwsze, z podobnym problemem mogą musieć się zmierzyć inni

właściciele likwidujący IKZE. Chodzi o sytuację, gdy w roku

wpłaty na IKZE nie dokonaliśmy odliczenia od podatku, ale przy

zwrocie lub wypłacie i tak będziemy musieli zapłacić podatek.

Kto

może wpaść w taką „ślepą uliczkę”? Na pewno osoby bez

dochodów, od których można by odliczyć wpłatę na IKZE (np.

niepracujące żony lub mężowie, osoby pracujące „na czarno”

czy Polacy zarabiający i rozliczający się z podatku dochodowego zagranicą).

Po

drugie, ta trochę niszowa historia to dobre ćwiczenie pokazujące

mechanizm funkcjonowania IKZE (z wszystkimi ograniczeniami i

komplikacjami tej konstrukcji prawnej).

Podstawowe

informacje o IKZE znajdują się w tym artykule.

Mechanizm pomyłki (w uproszczeniu)

Pan

Krzysztof w 2015 założył IKZE w formie lokaty bankowej dla siebie

i dla żony. Na oba konta wpłacił cały limit wpłat, czyli po

4750zł. Interesowało go oszczędzanie na prywatną emeryturę oraz

obniżenie podatku dochodowego dzięki uldze powiązanej z IKZE.

Ani

pan Krzysztof z żoną, ani doradca w banku, ani księgowy pana

Krzysztofa nie wiedzieli w momencie zakładania IKZE, że odliczenie

wpłaty od podstawy opodatkowania (czyli dochodu) jest możliwe tylko

i wyłącznie, jeśli ktoś osiąga dochód opodatkowany w ramach PIT

36, PIT 37, PIT 37L lub PIT 28.

A

żona pana Krzysztofa nie miała w 2015 dochodów.

Okazało

się, że wpłata na jej IKZE nie pomniejszy ich wspólnych podatków

w 2015.

O

odliczeniu wpłaty na IKZE od podstawy opodatkowania w kontekście wspólnego rozliczenia z małżonkiem napisałem kiedyś szczegółowy artykuł.

Pan

Krzysztof z żoną zdecydowali się zlikwidować jej indywidualne

konto zabezpieczenia emerytalnego. Bez możliwości pomniejszania

podatku utrzymywanie na nim oszczędności nie miało dla nich sensu.

Ani

pan Krzysztof z żoną, ani doradca w banku, ani księgowy pana

Krzysztofa nie wiedzieli, że zwrot oszczędności z IKZE skutkuje

powiększeniem przychodów i koniecznością zapłaty podatku

dochodowego od tych oszczędności bez względu na to, czy wcześniej

odliczaliśmy składkę od podstawy opodatkowania czy nie. Bez

względu na to czy wykorzystaliśmy ulgę podatkową powiązaną z

IKZE.

Po

likwidacji IKZE bank – zgodnie z przepisami – przysłał do żony

pana Krzysztofa PIT 8C z przychodami z IKZE, które należy rozliczyć

jako przychód z innych źródeł w rocznym zeznaniu podatkowym (np.

PIT 36).

Od

oszczędności ze zlikwidowanego IKZE pan Krzysztof z żoną muszą

odprowadzić podatek dochodowy.

Mimo

że nie korzystali wcześniej z odliczenia tej wpłaty na IKZE od

podstawy opodatkowania.

Innymi

słowy – nie tylko nie pomniejszyli wspólnego podatku za 2015

dzięki wpłacie 4750zł na IKZE żony, ale go sobie podwyższyli. Od

zwrotu oszczędności z IKZE musieli zapłacić podatek.

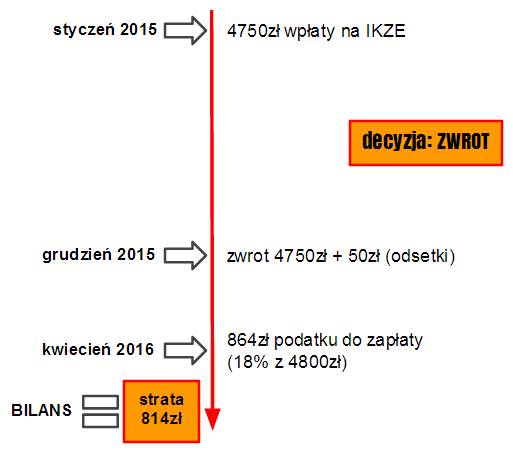

Prześledźmy

to na schemacie – zaznaczyłem na nim, kiedy miały miejsce

przepływy pieniędzy i jaki jest ich końcowy rezultat w kwietniu

2016. Zakładam 18% podatku dochodowego i ok. 50zł rocznych odsetek.

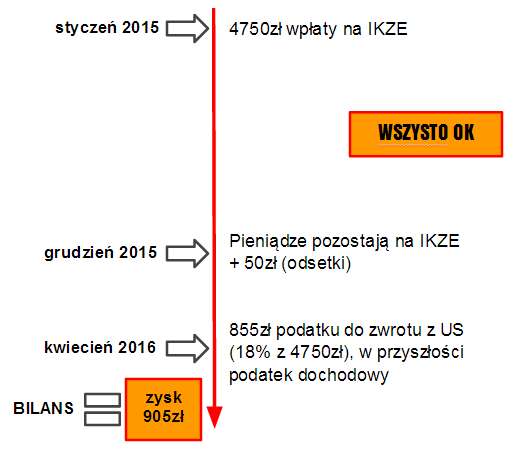

Dla

kontrastu sprawdźmy, co by było, gdyby pan Krzysztof z żoną

zdecydowali się na kontynuację IKZE (bez kolejnych wpłat).

Jak

widać, odroczyliby płatność podatku dochodowego w przyszłość.

Na IKZE „leżałaby” cała wpłacona kwota wraz z odsetkami.

Sprawdźmy

też, jak wyglądałoby to w przypadku osoby, która korzysta z

odliczenia wpłaty na IKZE od podatku. Oprócz odsetek od depozytu

bankowego bilans całej inwestycji polepszałby zwrot podatku z

urzędu skarbowego.

Rozmawiałem

z panem Krzysztofem telefonicznie. Sprawa jest zakończona. Musiał

zapłacić podatek dochodowy od całej kwoty zwrotu z IKZE. Po drodze

konsultował się m.in. z Krajową Informacją Podatkową, swoim

urzędem skarbowym, Ministerstwem Finansów oraz Ministerstwem

Rodziny, Pracy i Polityki Społecznej.

Podsumujmy

całą sprawę odpowiadając na oryginalne pytania pana Krzysztofa:

Pytanie

pierwsze – dlaczego mam zapłacić podatek od pieniędzy, których

nie mogłem odliczyć?

Ponieważ w ustawie o IKE i IKZE oraz innych aktach prawnych nie ma rozróżnienia na właścicieli IKZE, którzy dokonywali odliczeń oraz tych, którzy nie odliczali. W przypadku zwrotu z IKZE instytucja finansowa (np. bank) po prostu wystawia na całą kwotę (wpłaty plus zysk) PIT 8C, który powiększa nasz dochód z innych źródeł. Trzeba od tego odprowadzić podatek zgodnie ze skalą podatkową.

Pytanie

drugie – co z ewentualnym podatkiem Belki – jak go obliczyć w

przypadku takiego PIT-a?

Podatek Belki nie jest naliczany.

Pytanie

trzecie – co zrobić z PIT-em, który otrzymałem w lutym, a

rozliczyłem się z fiskusem w styczniu (gdyż uzyskałem informację

od bankiera, mówiącą o braku konieczności składania PIT-a, gdyż

nie będzie podstaw do opodatkowania?

Niestety słowa doradcy bankowego nie były zgodne z prawdą. Niezbędne było złożenie korekty rocznego zeznania PIT z uwzględnieniem przychodów ze zlikwidowanego IKZE oraz zapłata podatku dochodowego od całości tej kwoty.

Najważniejsze wnioski

- IKZE jest najkorzystniejsze, jeśli dokonujemy odliczeń wpłat od podstawy opodatkowania i w ten sposób korzystamy z ulgi podatkowej

- IKZE to niedobre rozwiązanie dla osób nieosiągających opodatkowanych w Polsce dochodów (np. niepracujących żon lub mężów czy polskich emigrantów zarobkowych), można rozważyć IKE jako znacznie praktyczniejszą alternatywę

- Od całości zwrotu z IKZE płacimy podatek dochodowy – instytucja finansowa wystawi PIT 8C bez względu na to, czy robiliśmy odliczenia czy nie

Osobiście prowadzę IKZE od 2012 roku na rachunku inwestycyjnym DM BDM. Pod koniec 2015 podsumowałem wyniki tej inwestycji. Stworzyłem też kompleksowy ranking IKZE dostępnych w różnych instytucjach finansowych w 2015.

Mogę polecić również IKZE Plus w NN TFI (wcześniej ING TFI), gdzie prowadzę swoje IKE.

Warto również przejrzeć inne narzędzia wspomagające oszczędzanie i inwestowanie.

Dziękuję za ten artykuł . Nigdzie na ten temat nie znalazłem informacji.Zastanawia mnie jedno.Podał Pan że z ulgi można skorzystać na PIT 28.Ten pit służy do rozliczenia ryczałtu więc po likwidacji IKZE też chyba będziemy stratni ponieważ odliczymy 8,5% a zapłacimy 18%.Czy moje rozumowanie jest dobre?

OdpowiedzUsuńDobre pytanie. Niestety nie znam na nie odpowiedzi. Wszystko zależy od tego, gdziew w przypadku "ryczałtowca" będą rozliczane dochody z likwidowanego IKZE.

UsuńProszę jeszcze pamiętać o tym, że po spełnieniu warunku wieku i stażu wypłaty z IKZE opodatkowane są ryczałtem w wysokości 10% całości wypłacanych środków.

Pozdrawiam, proszę wracać!

A co z kwotą wolną od podatku?

OdpowiedzUsuńJeśli ta kwota to ok 3000 zł, to nie powinno się płacić podatku tylko od nadwyżki ponad tę kwotę, czyli 18% z 1800 zł, zamiast 18% z 4800zł?

Pozdrawiam

Nie jestem pewien, czy kwota wolna od podatku obejmuje również dochód z innych źródeł, którym jest zwrot środków z IKZE.

UsuńPozdrawiam, proszę wracać!

A mógłby Pan z ciekawości zapytać o to Pana Krzysztofa?

UsuńO to trzeba zapytać w jakimś źródle, np. Krajowej Informacji Podatkowej. Pozdrawiam, proszę wracać!

UsuńOd wpłaty 4750 odsetki przez rok to 750 zł.Który to bank ma takie IKZE z oprocentowaniem 16%?

OdpowiedzUsuńOdsetki od 4750zł ustaliłem na ok. 50zł w naszym przykładzie, czyli oprocentowanie ok. 1% rocznie.

UsuńNie miałem wglądu w szczegółowe przepływy pieniędzy u pana Krzysztofa, ale chodzi o konto IKZE w ING Banku Śląskim z oprocentowaniem na poziomie ok. 1% rocznie.

Pozdrawiam, proszę wracać!

PS. Zmodyfikowałem treść e-maila z początku tekstu, żeby kwoty zgadzały się z późniejszym przykładem w sekcji "mechanizm pomyłki".

Wnioski: bankier chciał zrealizować swój plan sprzedaży, zamiast lokaty zaproponował IKZE, gdyby miała miejsce analiza potrzeb żony i weryfikacja profilu klienta, bankier dowiedziałby się, że jest osobą niepracującą!!!nie masz dochodu=nie odliczasz IKZE!!!

OdpowiedzUsuńDobre podsumowanie:

UsuńNie masz dochodu opodatkowanego w Polsce (PIT36, PIT37, PIT37L lub PIT28), nie odliczysz składek na IKZE od podstawy opodatkowania. Lepiej nie zakładaj tego konta.

Pozdrawiam, proszę wracać!

Pan Krzysztof to wysoce emocjonalny człowiek. Wpierw w zbożnym celu optymalizacji podatkowej ;-) wykłada własne pieniądze na konto IKZE dla niepracującej żony, a potem gra larum na wysokich tonach, że cała operacja nie wyszła i zamiast zysków, to trzeba dołożyć do interesu "niebagatelną kwotę 850 zł". Przekornie zapytam - a wyciągnięcie z kieszeni 9500 zł (2 x 4750 zł) celem wpłaty na IKZE tego Pana nie bolało? Przecież taka wpłata to praktycznie zamrożenie pieniędzy na całe lata aż do 65 roku życia. Tego też mu "bankier" nie powiedział?

OdpowiedzUsuńW polskim systemie podatkowym można odzyskać z rocznego rozliczenia PIT tylko realnie zapłacony podatek (wyjątek stanowi odliczenie na dzieci).

Dziwi mnie , że człowiek majętny wpierw nie sprawdza podstawowych danych dla operacji finansowo-podatkowej którą chce przeprowadzić, a potem działa emocjonalnie na wysokich tonach, pisze skargi do wszystkich świętych z blogerami ekonomicznymi włącznie i handryczy się o 850 złotych. Trzeba było myśleć wcześniej, a nawet po tej wtopie uruchomić wujka google i najpopularniejsze serwisy podatkowe dla mas, gdzie łatwo można było wyczytać jak się wykaraskać z całej tej sytuacji (podpowiadam - choćby lewą darowizną, również przeprowadzoną w imieniu żony).

Panu Krzysztofowi radziłbym podliczyć, ile wydał na księgowego i bankiera za ich niezbyt fachowe usługi. Być może warto zmienić personel doradczy, zamiast emocjonalnie utyskiwać na złe instytucje.

Niepotrzebny komentarz. Po co tak ostro oceniać ludzi, których się nie zna?

UsuńRozmawiałem z panem Krzysztofem i sprawiał wrażenie bardzo spokojnego człowieka, który po prostu popełnił błąd i teraz chce go naprawić.

Ważniejsze jest dla mnie zrozumienie, na czym polegał błąd, żeby kolejne osoby go nie popełniły, niż ostre ocenianie, że ten jest taki, a tamten jest taki. Nie widzę w tym żadnej wartości dodanej poza kłóceniem się i produkowaniem jakichś plotek.

Panu Krzysztofowi dziękuję, że zgodził się podzielić się swoją historią z innymi i wystawić również na takie głosy bezkompromisowej krytyki.

Pozdrawiam, proszę wracać!

Witam serdecznie. Jestem studentką i niestety padłam ofiarą niekompetetnej urzędniczki, która nie przedstawiła mi rzetelnie informacji odnośnie IKZE. Ja młoda, niczego nie świadoma podapisałam umowe, po roku chcę wypłacić środki ponieważ były mi potrzebne na studia a tu sie okazuje że muszę zapłacić podatek dochodowy. z17 pisał, że można "obejść" podatek. Czy mógłbyś przybliżyć jak można tego dokonać? Pozdrawiam

Usuńwystarczyłoby, by żona popracowała choć kilka miesięcy - wówczas odliczyłaby ulgę, a w następnych 4 latach wystarczło wpłacać co rok symoliczną złotówkę.

OdpowiedzUsuńWówczas w 65 roku życia, podatek 10% byłby mniejszy niż zysk z IKZE.

pozdrawiam

Koneser

Prawda, pozdrawiam, proszę wracać!

UsuńKażdy jest mądry po fakcie.Po pierwsze to zatrudniać się żeby mieć ulgę w IKZE to chyba głupota.Gdyby żona chciała pracować to przecież by pracowała.Po drugie Pan Krzysztof dowiedział się o tym,że nie bedzie mógł odiczyć IKZE ze swojego podatku dopiero w momencie rozliczenia,więc podjęcie pracy nic by nie dało.Po trzecie żeby mieć możliwość odliczenia 850 zł od podatku trzeba zarobić ok.19000 zł brutto na etacie co daje prawie rok pracy na najniższej krajowej.Pozdrawiam

UsuńŚwięta prawda, pozdrawiam, proszę wracać!

Usuńoj anonimowy... jaki mądry po fakcie?

OdpowiedzUsuńpodałem przykład by być mądrym przed i sugestię, by szukać alternatyw ZANIM zamknie się IKZE.

Zamknąć łatwo, ale chodzi o to, by pomyśleć przed takim ruchem.

Nie wiem w jakim wieku jest żona p Krzysztofa, ale przecież wystarczyłoby by zarobiła te ok K PLN 19 w DOWOLNYM roku zanim osiągnie 65 lat.

pozdrawiam

Koneser

Absolutna prawda, pozdrawiam, proszę wracać ;)

UsuńCzy odliczyć ulgę z IKZE można w każdym roku po dokonaniu wpłaty?Czy tylko w kolejnym po wpłacie? Do teraz myślałem,że ulgę za 2015 r można odliczyć tylko w 2016 r.Jeśli mozna w każdym kolejnym to zwracam honor :)

OdpowiedzUsuńProszę przeczytać ten wpis - ilustruje mechanizm odliczania wpłaty na IKZE od podstawy opodatkowania http://www.mojaprzyszlaemerytura.pl/2016/01/rozliczenie-ikze-konto-emerytalne-pit-2015.html

UsuńW skrócie: wpłatę wykonaną w 2015 odliczamy w rozliczeniu za 2015, które należy złożyć do końca kwietnia 2016.

A wpłatę w 2016 (w tym roku) odliczymy w rozliczeniu za 2016, które należy złożyć do końca kwietnia 2017 (przyszłego roku).

Pozdrawiam, proszę wracać!

No tak właśnie o to mi chodziło pisząc o odliczeniu w 2016 r.Więc nie rozumiem dlaczego Pan poparł posta Pana Konesera ,który wprowadza w błąd.Pozdrawiam

UsuńNie wyłapałem tej nieścisłości. Sorry.

UsuńPoza tym - popieram wszysztkich moich wspaniałych czytelników ;)

Pozdrawiam, proszę wracać!

raz jeszcze opiszę dla Anonimowy29 kwietnia 2016 11:21

OdpowiedzUsuńnie rozumiem dlaczego Pan poparł posta Pana Konesera ,który wprowadza w błąd.

rok 2015 - wplata PLN 4866.

IKZE 4% rocznie (BS Nadarzyn) daje + PLN 175.

Nie ma zarobku, nie ma w PIT odliczenia

rok 2016 wplacam PLN 1 (zakladam 3%) z lokaty IKZE co daje +PLN 131 (bez procentu składanego dla prostoty)

rok 2017 jak wyzej

rok 2018 znajduję prace i wplacam PLN 4866

mam odliczenie z PIT PLN 925PLN + PLN 131 z lokaty IKZE

rok 2019 wplacam PLN 1 +(zakladam 3%) z lokaty IKZE co daje +PLN 263

rok 2020 (ew później jesli mam 65 lat) likwiduje IKZE

place 10% od skumulowanego kapitalu (PLN 1069)

mam zysk PLN 963 z odsetek + PLN 925 z odpisu PIT w roku 2018 czyli jestem na czysto +PLN 819

pozdrawiam

Koneser

Dzięki za szczegółowe obliczenia.

UsuńCzyli zamiast pochopnie likwidować IKZE można było je utrzymać, żeby nie płacić teraz podatku, zostawić sobie furtkę dla przyszłych wpłat, gdyby dochody wróciły, oraz dać sobie szansę na "dociągnięcie" oszczędności na IKZE do 65 roku życia, gdy "wskakuje" podatek ryczałtowy 10%.

Pozdrawiam, proszę wracać!

Koneser rozumiem Twój tok rozumowania.Ale takie teoretyzowanie nie jest dla mnie.Powtórzę jeszcze raz.Pan Krzysztof został postawiony przed faktem dokonanym.Dostał PIT i już było po sprawie.Nic wstecz nie da się zrobić.Błędem było,że nie poznał dokładnie zasad IKZE przed założeniem.Jednak mało jest na ten temat rzetelnych informacji,a zasady naprawdę skomplikowane i niejeden doradca się gubi.Dlatego IKZE jest produktem niszowym.Pozdrawiam.

UsuńPS.Nie chcę żebyś pomyślał że się czepiam,ale tak dokładnie wszystko opisałeś to możesz napisać w jaki sposób liczysz odsetki?Bo mi wychodzą większe ;)

Dzięki za komentarz.

UsuńPanu Krzysztofowi to na pewno nie pomoże. Miejmy nadzieję, że pomoże innym klientom nie popełnić tego typu błędów lub doradcom nie wprowadzać swoich podopiecznych na taką minę.

Pozdrawiam, proszę wracać!

Ktoś tu już pytał, o możliwość odliczenia kwoty wolnej od podatku od dochodu uzyskanego w wyniku likwidacji IKZE. W przypadku małżonków wydaje się sensownym przeliczenie, czy w takim przypadku, nie opłaca się zrezygnować na jeden rok ze wspólnego rozliczenia. wówczas po odliczeniu kwoty wolnej, mamy do zapłacenia np. (4750-3091)x0,18=298,62 pln. Przy czym z przeróżnych wyroków oraz zapowiedzi partii i rządu wynika, że kwota wolna powinna z czasem rosnąć. Po wpłacie symbolicznej złotówki przez następne lata, może się okazać, że np. w 2020 roku, niepracujący małżonek nie zapłaci nic, nie tylko od wpłaconej sumy, ale i od osiągniętego z tej kwoty dochodu. Sam mam podobną sytuację w przypadku mojej żony. W momencie zakładania IKZE pracowała, ale już od ponad roku nie pracuje, a choćby ze względu na nasz wiek, nie zanosi się, aby pracę znalazła. Jeżeli dochód z rozwiązanego IKZE, jest traktowany jako zwykły przychód obywatela to nie widzę powodu, aby nie obejmowała go kwota wolna od podatku. Do zastosowania kwoty wolnej od podatku nie są upoważnieni jedynie ryczałtowcy, podatnicy stosujący kartę podatkową, czy też rozliczający się liniowo. Opisany przeze mnie wariant mam zamiar osobiście wykorzystać, jeżeli ktoś widzi błędy w moim rozumowaniu to proszę o uwagi (oczywiście merytoryczne uwagi>

OdpowiedzUsuńDzięki za komentarz. Musimy w takim razie ustalić, jaki jest status dochodów z IKZE w kontekście kwoty wolnej od podatku.

UsuńJak tylko minie nawałnica rozliczeń przez którą trudno się dodzwonić na Krajową Informację Podatkową, będę ustalał, jaki jest stan prawny i praktyka. Opiszę to w komentarzu do tego wpisu lub w osobnym artykule.

Pozdrawiam, proszę wracać!

Szanowny autorze, oczywiście ze podatek Belki jest naliczany tylko jest ukryty. Jeżeli przez ileś lat wpłaciłem na IKZE łącznie 100 000 pln, jeżeli bank w ramach odsetek przez te kilkanascie lat dołożył mi łącznie 10 000 pln i razem mam 110 000 które chce wypłacić już jako emeryt - to jaki zapłacę podatek ? 10 % od wpłaconych 100 000 czy od całej kwoty 110 000 ? Oczywiście ze od całej kwoty czyli także 10 % od odsetek. Proszę mnie poprawić ale raczej się nie mylę.

OdpowiedzUsuńSzanowny Pierro,

UsuńPytanie czytelnika było o podatek Belki, który wynosi 19% naliczane od dochodu z kapitału. Czy ten podatek jest naliczany przy zwrocie lub wypłacie z IKZE?

Nie, nie jest.

Czy jest naliczany inny podatek? Tak. Zgodnie z obecnym prawem, 10% ryczałtowego podatku przy wypłacie, a przy przedterminowym zwrocie jest to podatek dochodowy zgodny ze skalą podatkową.

Te podatki trzeba rozróżnić. Z Pana komentarza wynikałoby, że ryczałt 10% to też podatek Belki, a to przecież nieprawda. Po pierwsze ryczałt jest naliczany od przychodu, a nie dochodu. Po drugie, stawka ryczałtu wynosi 10%, a nie 19%.

Pozdrawiam, proszę wracać!

Jak najbardziej ma Pan racje. Tylko ze chciałem zwrócić uwagę, ze zastosowano konstrukcje taka sama jak Belka, podatek obciąża nie tylko moje wpłaty (tu jest rekompensata w postaci corocznego zwrotu z US - o ile się płaci podatek dochodowy) ale opodatkowano rownież dochody kapitałowe. Dlatego użyłem określenia ukryty podatek Belki. A to ze ustawodawca nazwał to ryczałtem od przychodu nie zmienia faktu ze konstrukcja jest typowa dla opodatkowania dochodu kapitałowego. No i faktycznie to "zaledwie" 10 % a nie 19, co nie zmienia postaci rzeczy ze podatek powinien byc pobierany jedynie od wysokości wpłat na IKZE bo tylko rzeczywiste wplaty pomniejszają nam dochód - a tym samym podatek dochodowy.

UsuńRozumiem i rzeczywiście ma Pan rację.

UsuńJeśli te 10% ryczałtu rozbijemy sobie na 10% od kapitału i 10% od dochodu z kapitału, rzeczywiście widać, że jest "uktyry podatek Belki". Paimętajmy tylko o cudzysłowach. To nie jest ten sam podatek. To jest tylko luźne porównanie do podatku Belki (tym terminem przyjęło się określać 19% od dochodu kapitałowego, np. odsetek z lokaty czy dywidendy ze spółek publicznych).

Pozdrawiam, proszę wracać!

Pozwoli Pan, ze trochę pociągnę ten wątek bo jestem fanem Pańskiego bloga i nie znam innego miejsca gdzie mógłbym podzielić się moimi wątpliwościami. Wpis Pana czytelnika o tym, ze system IKZE spowodował u niego rzeczywiste straty w sytuacji kiedy nie było dochodów i na całej operacji stracił jest ścisłe związany z moimi uwagami co do "ukrytego podatku Belki" a wiec opodatkowania dochodów kapitałowych. W przypadku ww czytelnika łatwo można powiedzieć ze popełnił błąd. Ale .... Moje pytanie brzmi: czy może wystąpić taka sytuacja, kiedy opodatkowanie zysków kapitałowych przekroczy kwotę zwrotu podatku z US ? Oczywiście dzisiaj IKZE jest dość młodym narzędziem wiec przy niskim limicie wpłat jeszcze nikt nie zgromadził takiej kwoty, od której roczne odsetki bylyby strasznie wysokie. Ale jeżeli weźmiemy pod uwagę ze za kilkadziesiąt lat (np 20) systematycznego oszczędzania "pod korek" limitu zgromadzimy np. kwotę 150 tys zł. ( na nasza korzyść działa procent składany) I przyjmiemy np roczny zysk 6 % to okaże się ze rocznie dopisujemy 9 000 zł z tytułu odsetek. W tym momencie 10 % "ukrytego" podatku Belki zabiera nam 900 zł. A z US dostajemy zwrot rzędu 850 zł. Oczywiście to przy założeniu ze limit się nie zmieniał a my jesteśmy na poziomie 18 % PIT. Czyli już nasz zwrot jest niższy niż "zarobiliśmy" kapitałowo dla państwa. Oczywiście ktoś może zauważyć ze limity bedą się podnosić wiec zwroty bedą wyższe ale wtedy więcej tez zgromadzimy na koncie i więcej będziemy zysków kapitałowych niż przykładowe 9 000. Czy to nie jest tak, ze na koniec naszego oszczędzania więcej oddamy niż dostaliśmy ? Wiem, ze oprócz siostrzanej IKE nie ma więcej szans na oszczędzanie emerytalne w ramach narzędzi Państwa ale skoro dzisiaj wychodzą takie błędy systemu jak w przypadku opisanego czytelnika to czy za "dziesci" lat nie okaże się ze cały system od pewnego momentu zamiast premiować oszczędzajacych to się nimi "żywi". Jak by się Pan odniósł do moich dywagacji ?

UsuńNajlepiej byłoby to obliczyć przy jakichś rozsądnych założeniach. Możemy to kiedyś zrobić.

UsuńGeneralnie chodzi o odpowiedź na pytanie, czy podatek ryczałtowy od wypłaty po 65 roku życia, nie będzie wyższy od zwrotów w trakcie oszczędzania.

Obliczenia skomplikuje fakt, że zwroty otrzymujemy dzisiaj, a podatek zapłacimy w dalekiej przyszłości. Porównywanie wartości nominalnych w tej sytuacji nie będzie uzasadnione. Trzeba będzie jakoś uwzględnić zmianę wartości pieniądza w czasie.

Napisałem kiedyś cały wpis o tym, kiedy IKZE się na pewno nie opłaci http://www.mojaprzyszlaemerytura.pl/2014/09/kiedy-ikze-sie-nie-oplaca-zwrot-zmiany.html - być może znajdzie tutaj Pan coś wartościowego do rozważań.

Pozdrawiam, proszę wracać!

Pozwolę sie włączyć do dyskusji. Jeśli tak jak pisze Pierro mamy 150 tys i 9000 odsetek to tak zapłacimy 900 zł podatku(oczywiście tylko po spełnieniu warunku wieku i wpłat minimum w 5 latach),ale gdybyśmy mieli zwykłą lokatę na 6 % to zapłacilibyśmy 1710 zł podatku.Dodatkowo od kapitału 150 tys zapłacimy 15 tys podatku,ale wcześniej odzyskalismy więcej na zwrotach z Pitów rocznych.Moim zdaniem tylko w taki sposób należy to porównywać

OdpowiedzUsuńDobry punkt. Pozdrawiam, proszę wracać!

UsuńDobra, policzyłem to w EXCEL. Założenia:

Usuń1. historyczne limity od 2012 do 2016 zgodne z prawdą

2. maxymalny limit od 2017 to poprzedni limit powiększony o 3%

3. stawka podatku PIT 18%

4. coroczny zysk kapitałowy to 6%

5. zwrot podatku wpłacam na kolejny rok w ramach limitu ( czyli pomniejszona wpłata moich środków o zwrot z US - pieniądze z US pracują na IKZE)

Wynik symulacji:

po 34 latach oszczędzania na IKZE łączna kwota podatku (10%) od samych odsetek (suma z 34 lat) przekracza łączny zwrot z US (suma zwrotu z 34 lat) o 1000 zł. Oczywiście podatek nie jest pobierany corocznie, liczyłem tylko ile by wynosił hipotetycznie ale i tak suma tego podatku będzie pobrana przy wypłacie.

Podsumowanie:

Po 34 latach oszczędzania w IKZE skarb państwa nic nie traci na tym, że łaskawie "pozwalał" nam odliczać 18% od wpłaty na IKZE, bo odbiera sobie w podatku od samych zysków kapitałowych. Już w 34-tym roku dzięki konstrukcji podatku ryczałtowego obejmującego zyski kapitałowe (a nie same nasze wpłaty) na samych zyskach kapitałowych skarb państwa zarabia na jednym koncie IKZE 1 000 zł.

Mogę się podzielić plikiem xls jeżeli coś tu napisałem zbyt skomplikowanie.

Pozdrawiam

Ciekawe obliczenia. Plik proszę śmiało przesyłać. W następnym kroku porównałbym IKZE z IKE i zwykłą lokatą (z podatkiem Belki np. co rok). W którym scenariuszu po 34 latach oszczędzający będzie miał do dyspozycji więcej środków (pochodzących z takich samych wpłat).

UsuńPozdrawiam, proszę wracać!

@ Pierro

OdpowiedzUsuńNo dobrze, ale przecież można uniknąć 10-cio procentowego ryczałtu i wyjąć te pieniądze chwilę przed osiągnięciem 65 roku życia. Wtedy dostaje się 100% salda do ręki, trzeba to tylko potem wykazać w zeznaniu rocznym jako dochód i zapłacić podatek przy rozliczeniu PIT w roku następnym. Teoretycznie wychodzi z tego podatkowo jeszcze gorsza wtopa - ale tylko teoretycznie!

Bo jeśli to będzie rok, w którym oficjalnie będziemy na bezrobociu, bez żadnych dochodów, to wcale nie wiadomo, jaka wtedy będzie kwota wolna od podatku.

Po drugie, nawet jeśli kwota wolna nadal będzie tak samo żenadna jak dzisiaj, nadal będzie można przecież prowadzić jednoosobową działalność gospodarczą. W momencie gdy ja zakładałem moje pierwsze konto IKZE w 2012 roku w Legg Mason, głównym pytaniem było, czy zakładam IKZE jako osoba fizyczna, czy jednoosobowy przedsiębiorca. Z tego wynika, że osoba prowadząca jednoosobową działalność gospodarczą jako jedyne źródło dochodu, może sobie dopisać przedterminową wypłatę z IKZE jako dochód firmy. No a wtedy... robimy to, co codziennie praktykują tysiące Polaków. Dorabiamy sobie koszty, względnie nic nie musimy dorabiać, bo już mamy odpowiednią stratę na działalności z lat poprzednich.

No i nie płacimy kompletnie nic, albo b. mało.

Ktoś kto prowadzi jednoosobową działalność gospodarczą to również osoba fizyczna. Zwrot IKZE to dochód z innych źródeł, a nie dochód firmy. Generalnie, wygląda na to, że Pana komentarz zawiera sporo nieścisłości i jakąś mało pożyteczną publicystykę.

UsuńPozdrawiam, proszę wracać!

@Z17

UsuńNie wiem czy zdajesz sobie sprawę, o jakich kwotach mówimy ... Po 30 latach oszczędzania i wykorzystania limitów IKZE na maxa (przy założeniu ich wzrostu o 3% rocznie) oraz 6 % zwrotu rocznie, masz na koncie około 474 870,44 zł. Nie wiem co do tego ma kwota wolna od podatku ale nie spodziewam się takowej nawet gdyby PIS miał rządzić te 30 lat i co cztery lata obiecywac jej podniesienie :) Poza tym wypłata takiej kwoty przed 65 rokiem życia to na dzień dobry 32% podatek od dochodu. Oj troche by bolało. Co do Legg Mason i pytania o dg to podejrzewam, że w pytaniu chodziło czy rozliczasz się std wg 18/32 czy np. liniowo 19%. Natomiast nadal zwrot IKZE to jest dochód os. fizycznej.

Pierro, nie znajdę Ci w tej chwili stosownego linka, ale już w chwili startu IKZE czytałem gdzieś w sieci drobiazgową analizę warunków wypłaty końcowej, gdzie autor doszedł do wniosku, że nie opłaci się zgromadzić w tym programie zbyt dużych pieniędzy. Ja się całkowicie zgadzam z tym, że oszczędzić na IKZE 474 870 zł to byłby wielki problem z racji kosmicznego podatku "na wyjściu".

UsuńPowiem Ci tak. Dla mnie z przyczyn metryki ten problem nie jest palący, bo za 30 lat będę zgrzybiałym dziadem już od dawna na emeryturze. Gdybym jednak miał coś radzić, to jednak polecałbym wypłatę nie po ryczałcie w 65 r.ż. , tylko wcześniej wg skali podatkowej. W przepisach jest od dawna luka dotycząca nielimitowanego odpisu na kościelną działalność charytatywno-opiekuńczą (do tego jest to jedyna ulga bez konieczności potwierdzenia przelewem bankowym). Kościół katolicki, z tego co wiem, zakazuje od lat korzystania z tej ulgi bez zgody kurii. Ale... ulgę tę mają także wpłaty na analogiczną działalność innych kościołów, które zawarły własne umowy z państwem polskim, są to np. mariawici czy polscy katolicy. Dojście i przekonanie księdza, który wystawi stosowny "papier", podejrzewam, że będzie jednak kosztowało mniej niż 10% od całej kwoty. Pozdrawiam

Ja nie mogę zrozumieć czemu nie opłaca się zgromadzić nawet takiej kwoty na IKZE.Przecież podatek 10 % od całości to i tak mniej niż 19 % belki.Oczywiście to przy założeniu,że odliczamy wpłaty w PIT.Jeśli odliczymy tylko 18 % (bo można nawet 32 %)od wpłaty,a mamy oddać po wielu latach 10 % to dla mnie jest to BARDZO DUŻA korzyść.Dodatkowo od odsetek zamiast oddawać 19% belki oddajemy też 10%.Gdzie tutaj mamy stratę?Dla mniejszych kwot nie widzę też negatywnych konsekwencji,a korzyści nawet przy likwidacji IKZE przed 65 rokiem życia. Mam na myśli oszczędzanie na IKZE bankowym,na którym jest oprocentowanie na ten czas lepsze niż na lokatach.

UsuńDostałem obliczenia od Pierro i za tydzień-dwa będę to publikował w formie wpisu. Mam nadzieję, że znajdzie Pan tam lepsze wyjaśnienie "fenomenu", o którym pisał czytelnik.

UsuńPozdrawiam, proszę wracać!

@ Anonimowy

Usuń10% od całości to nie jest mniej niż 19% belki !

Belkowe płacisz wyłącznie od zysków (czyli w przypadku bankowego IKZE chodziłoby tu o podatek w wysokości 19% od dopisanych odsetek), a nie od całości salda na rachunku. W IKZE w najlepszym razie (wypłata w 65 r.ż.) zapłacisz 10% , ale od wszystkich zgromadzonych pieniędzy.

> Jeśli odliczymy tylko 18 % (bo można nawet 32 %)od

> wpłaty,a mamy oddać po wielu latach 10 % to dla mnie

> jest to BARDZO DUŻA korzyść.

Chyba nie bardzo rozumiesz mechanizm IKZE. Kwota, którą zyskujesz dzięki wpłatom na ten program to jest ulga podatkowa (zwrot z PIT), obliczany wg wzoru: kwota wpłaty na IKZE * 18% (ewentualnie, jeśli jesteśmy już w drugim progu podatkowym: kwota wpłaty na IKZE * 32%). ZYSKUJEMY NA TYM 18% (lub ew. 32%) WPŁACONEJ PRZEZ NAS KWOTY.

Przykładowo: przy wpłacie 4866 zł nasz podatek zmniejszy się odpowiednio o:

4866 zł * 18% = 875,88 zł

albo

4866 zł * 32% = 1.557,12 zł

No to teraz liczymy. Wpłaciłeś 4866 zł, z czego 875,88 zł stanowiło zwrot podatkowy (trochę upraszczam, bo zwrot dotyczy poprzedniego roku, gdzie limit wpłaty był niższy). Czyli wpłaciłeś 3.990,12 zł własnych, już wcześniej opodatkowanych przez państwo pieniędzy (skądś się przecież wzięły) oraz 875,80 zł "prezentu" od państwa w postaci zwrotu z PIT. Gdyby od razu skasować to końcowym podatkiem przy wypłacie, wyniósłby on 486,60 zł (10% od tego co zusammen do kupy wpłaciłeś). Nadal jesteś do przodu - o 389,20 zł (875,80 minus 486,60 zł). Zakładając, że program IKZE sam jako taki przecież też coś tam zarabia, niby zyskujesz coraz więcej i więcej. Ale niepostrzeżenie wzrasta też i końcowy podatek, bo liczy się go od całości zgromadzonego salda, a nie tylko od zysków kapitałowych. Kolega Pierro wyliczył, że po 34 latach kumuluje się to w realną stratę dla klienta. Bardzo jestem ciekawy tych wyliczeń i komentarza autora bloga.

Ps. Przy okazji chciałbym przypomnieć państwowy przewał na rzekomym opłacaniu przez skarb państwa składek dla niań. W teorii działa to tak, że zgłaszamy naszą nianię do ZUS-u, a dobrotliwe państwo funduje jej składki od minimalnej płacy. W praktyce natomiast dzieje się tak, że składek na ubezpieczenie społeczne zapłaconych przez skarb państwa nie można odliczyć od podatku. W rocznym PIT, naszej biednej niani wychodzi zatem gigantyczna kwota podatku DO DOPŁATY. I taka to jest wielka "korzyść".

Wiem,ze zysk od całości to nie mniej niż 10 % od całosci.Wydaje mi się,że wynika to z mojego komentarza,a dokładnie trzeciego zdania.Konstrukcję IKZE rozumiem dobrze-posiadam takowe i jestem z niego zadowolony.Zgadzam się z Twoimi wyliczeniami,mi wychodzi tak samo-więc dalej nie rozumiem jak IKZE może być przy takich założeniach nieopłacalne.

UsuńJeszcze co do końcowego podatku.Piszesz w ten sposób,że odnoszę wrażenie,że lepiej nie zarabiać za dużo bo podatek na koniec będzie zbyt wysoki.Wiesz ja mogę na końcu zapłacić i 100 tys podatku bo będzie to oznaczało,że zostanie mi 900 tys.I dalej uważam,że dużo na tym bym zyskał w porównaniu do np.akcji czy zwykłej lokaty.Pozdrawiam

UsuńDzięki za komentarze. Dokładnie o to chodzi. Co jest dla oszczędzającego kluczowym priorytetem. Dla niektórych włącza się nastawienie "nie opłaca się", gdy nominalna wartość podatku ryczałtowego będzie wyższa niż nominalna wartość zwrotów z podatku PIT w trakcie oszczędzania. Pozdrawiam, proszę wracać!

UsuńHmmm, chodzi mi generalnie o to , że prezent od państwa na IKZE, ktory ja oczywiście zgadzam się opodatkować na wyjściu ( tak samo jak i dopisane zyski z tego programu) , to nie są wszystkie pieniądze jakie na IKZE wpłacamy. Gdyby 10% podatku dotyczyło tylko tego to byłoby ok. Ale 10% od całości salda, w tym potrącane z już raz opodatkowanych pieniądzy, które wpłacaliśmy latami na ikze, imho w porządku nie jest. Co do super szczegółowych wyliczeń, to lepsi ode mnie będą Pierro i autor bloga w zapowiedzianym wpisie - chetnie poczytam wnioski obu Panow. Pozdrawiam

UsuńAle jest właśnie tak,że WSZYSTKIE pieniądze wpłacone na Ikze jak i odsetki są opodatkowane dopiero na końcu stawką 10 %.Nie można myśleć,że opodatkowane są wpłaty jeśli od nich podatek jest nam zwracany co roku..O opodatkowanych wpłatach byłaby mowa tylko wtedy gdyby nie było tego zwrotu.

UsuńDoprecyzowując. Są one opodatkowane do momentu otrzymania zwrotu..Później WSZYSTKIE pieniądze od których nie pobrano żadnego podatku pracują na IKZE.

UsuńPrzepraszam, ale się nie zgadzam. To znaczy formalno-prawnie masz rację, ale jest to takie typowe wąskie myślenie księgowe. Pieniądze nie biorą się znikąd. Jeżeli zarobiłem je np. ze stosunku pracy, to są to pieniądze już raz opodatkowane, nie tylko podatkiem dochodowym, ale i np. zusem, który wszak jest parapodatkiem. Używając dalej tych pieniędzy do uzyskania odpisu podatkowego, czyli wpłacając je na IKZE, nie "odpodatkowuję" ich w całości. Uzyskuję jedynie częściowe obniżenie należnego podatku dochodowego i pewien zwrot z tego tytułu. Państwo kasując 10% od całości salda zgromadzonego na IKZE stosuje w moim przekonaniu po części podwójne opodatkowanie.

UsuńObowiązek opłacania zusu jest wtedy gdy mamy IKZE oraz wtedy gdy go nie mamy.Obowiązek ten jest więc NEUTRALNY.Dam taki przykład : powiedzmy,że na etacie zarobiłeś ok,20000 zł i podatek zapłacony w formie zaliczek wyniósł 1000 zł.Jeśli teraz wpłacisz kasę na IKZE to z tego zapłaconego podatku dostaniesz zwrot. Uważasz,że wpłata została już wcześniej "opodatkowana" przez m.in.zus co jest niesprawiedliwe według Ciebie. A teraz tak jak poprzednio zarobiłeś 20000 zł zapłaciłeś 1000 zł podatku,ale dodatkowo sprzedałeś np.samochód który kupiłeś 3 miesiące temu i zarobiłeś 5000 zł które musiałeś wpisać w pit w "inne dochody".Od tego dochodu musisz zapłacić 900 zł podatku.Czy w takim wypadku zyskasz cokolwiek więcej odliczając ulgę na IKZE niż w pierwszym przykładzie? Absolutnie nie bo zwrot wyjdzie dokładnie taki sam.Nawet nie będziesz wiedział z których pieniędzy(opodatkowanych wcześniej zusem czy tych ze sprzedaży samochodu)urząd zwróci podatek.Ty zyskujesz dokładnie tyle samo i dla mnie właśnie tylko to się liczy.I uważam ,że każde inne podejście jest błędne.Pozdrawiam

UsuńObowiązek ZUS jest neutralny pod kątem rozliczeń PIT, ponieważ zapłaconego zusu (wyjąwszy pomyłki i nadpłaty) nie da się w rocznym rozliczeniu odzyskać. W sensie czysto dochodowym, ZUS oczywiście neutralny nie jest, jako że pochłania realne pieniądze. Znowu... księgowo masz absolutną rację, obowiązek ZUS i rozliczanie ZUS jest kompletnie "obok" mechanizmu IKZE, więc jest on tu neutralny (pomijalny, nieistotny). Jednak gdyby owego ZUS-u nie było (lub był potrącany w dużo mniejszej wysokości), miałbyś w ręku większą kwotę pieniędzy, którą następnie mógłbyś przeznaczyć np. na IKZE. Czyż nie?

UsuńJestem świadom, że głoszę herezje z punktu widzenia reguł księgowości/ prawa podatkowego , bo tutaj sprawa jest jasna i wygląda tak jak Ty ją przedstawiasz. Zwykły zjadacz chleba, nawet całkiem niewykształcony, zrozumie chyba jednak prędzej moją myśl, która w uproszczeniu głosi "państwo rżnie cię na kasie na każdym kroku, wielokrotnie , jawnie i sposób ukryty, potrąca swoje haracze, a nawet jak dostałeś po różnych potrąceniach wypłatę netto do ręki i zainwestujesz ją w IKZE, to na koniec łupną Cię znowu, i to zdrowo."

Programy emerytalne na świecie z opcją EET (podatek na wyjściu, tak jak w IKZE) zwykle wiążą się z dużą bezpośrednią dopłatą państwa na konto oszczędzającego. W polskim IKZE w ogóle nie ma żadnej dopłaty, jest jedynie zwrot własnego podatku (ktoś, kto nie płacił zaliczek na podatek dochodowy niczego z IKZE nie odzyska). Pobieranie podatku na wyjściu, od całości aktywów, wydaje mi się w takiej sytuacji średnio uczciwe. Zdecydowanie powinien być tu mechanizm EEE (Exempt-Exempt-Exempt), czyli całkowity brak podatku (i na wejściu i na wyjściu), zwłaszcza, że roczne limity wpłat na ten program są więcej niż skromne.

Myślę, że wyczerpaliśmy temat. Pozdrawiam

Też nie mam już nic do dodania poza tym,że zus to jest też dodatkowe zabezpieczenie.Wbrew temu co się mówi(że nie będzie żadnych emerytur z zusu) liczę,że będzie stanowiła jakąś część mojej emerytury,może niedużą,ale jednak.Pozdrawiam

UsuńMyślę dokładnie tak samo o ZUS-ie lub jego następcy. Pozdrawiam, proszę wracać!

UsuńNie wiem dlaczego czepia się Pan mnie kompletnie bez sensu. Wydawało mi się, że napisałem jasno, ale jak widzę, dla osób spędzających życie na etacie ten przekaz jasny wcale nie jest. Wyjaśniam zatem w punktach jak krowie na rowie.

OdpowiedzUsuń1. Owszem, właśnie o to chodzi, że osoba fizyczna prowadząca jednoosobową działalność gospodarczą nadal jest osobą fizyczną. To powoduje, że w takiej działalności nie ma podwójnego opodatkowania (jak np. w spółkach z o.o.), a pieniądze takiej 'firmy' to są od razu prywatne pieniądze jej właściciela. Nie trzeba ich sobie wypłacać z kasy firmy, ani opodatkowywać takiej wypłaty. Mam nadzieję, że to Pan rozumie.

2. Osoba fizyczna prowadząca jednoosobową działalność gospodarczą może sobie założyć IKZE. Instytucje prowadzące IKZE pytają w formularzu wstępnym, czy klient taką działalność prowadzi.

3. Jeśli osoba z pkt. 2 zlikwiduje IKZE w 65 roku życia , zapłaci w aktualnym stanie prawnym tak jak wszyscy 10% zryczałtowanego podatku. Jednak jeśli zrobi to wcześniej, pieniądze ze zlikwidowanego IKZE będą jej dochodem. Nie w żadnych "Innych źródłach" w PIT-36 - bo to dotyczy etatowców oraz zarabiających na zleceniu i dziele, tylko dochodem jednoosobowej firmy. A taka firma doskonale może być w danym roku rozrachunkowym na minusie, bądź też odpisać stratę księgową wynikłą w przeciągu poprzednich 5 lat.

4. Jeśli w roku, w którym wystąpi likwidacja IKZE, jednosobowa działalność gospodarcza właściciela ww. rachunku, pomimo doliczenia przychodu z IKZE, będzie nadal na stracie, żaden podatek do zapłaty nie wystąpi.

To jest proste jak budowa cepa i doprawdy nie wiem, dlaczego kwestionuje Pan moje zdanie. W momencie startu IKZE wielokrotnie konsultowałem się odnośnie rozliczenia pieniędzy ze zlikwidowanego IKZE w przypadku osoby na jednoosobowej dział. gosp. i wszędzie - także w Legg Mason- poinformowano mnie, że w takiej sytuacji dopisuje się te środki do dochodu z tejże działalności. Nie wydaje mi się, aby wprowadzenie 10% ryczałtu dla osób likwidujących IKZE w 65 roku życia, zmieniło także zasady rozliczania dla likwidacji IKZE dokonywanej wcześniej. Wtedy taka wypłata stanowi po prostu dochód opodatkowany na zasadach ogólnych, co w przypadku osób prowadzących jednoosobową działalność powoduje konsekwencje jak wyżej opisano.

1. Rozumiem.

Usuń2. Nie pytają. Prowadzę działalność gospodarczą i nikt mnie nie pytał.

3. Właśnie zadzwoniłem na Krajową Informację Podatkową. Pana tok myślenia i działania jest błędny. Zwrot z IKZE NIE JEST dochodem z działalności gospodarczej, tylko dochodem z innych źródeł. NIE DA SIĘ zgodnie z prawem użyć strat we własnej działalności gospodarczej do zoptymalizowania podatku od zwrotu z IKZE.

To nie jest moje zdanie. To fakt potwierdzony na Krajowej Informacji Podatkowej. To dla mnie ważniejsze źródło informacji niż Pana zdanie - sorry.

Nie możemy mącić ludziom w głowach. Pana konstrukcja optymalizacyjna NIE ISTNIEJE.

Pozdrawiam, proszę wracać!

Z17 mam prośbę.Ponieważ gdzieś czytałem,że masz IKE w Vistula Banku możesz podać aktualne oprocentowanie i od czego jest ono zależne w tym banku?

OdpowiedzUsuńZ góry dzięki

Od decyzji zarządu. Ponieważ program nie jest od dość dawna oferowany, o jego oprocentowaniu można się dowiedzieć wyłącznie drogą mailową (dostęp on line dla samego IKE się nie opłaca, bo jest płatny). Ostatnie wieści mam ze stycznia i było to nadal 5,6 %.

Usuńz17 (z17@gazeta.pl)

Pierro w żadnym razie nie ma racji. Pisze: "po 34 latach oszczędzania na IKZE łączna kwota podatku (10%) od samych odsetek (suma z 34 lat) przekracza łączny zwrot z US (suma zwrotu z 34 lat) o 1000 zł. Oczywiście podatek nie jest pobierany corocznie, liczyłem tylko ile by wynosił hipotetycznie ale i tak suma tego podatku będzie pobrana przy wypłacie".

OdpowiedzUsuńCo z tego, że łączna kwota podatku 10 % od samych odsetek będzie wyższa niż zwrot? Przecież skoro "zaliczyliśmy" tę kwotę na poczet zwrotu podatku dochodowego, to oznacza, że nie ma już żadnego podatku Belki.

W sytuacji, gdy na koniec inwestycji płacimy de facto zarówno podatek dochodowy, jak i Belki, ale oba w wysokości 10 %, to łączna suma podatku po prostu nie może wyjść wyższa, niż gdybyśmy co roku płacili dochodowy wg obecnych stawek (18 lub 32 %, ew. 19 %) oraz Belkę wg obecnych stawek (19 %). Przecież to całkiem logiczne i oczywiste, po co używać Excela? Dodatkowo osiągamy korzyść z odroczenia tych podatków. Z uwagi jednak na ten ryczałt 10 % na końcu inwestycji, przy uzyskiwaniu relatywnie wysokich stóp zwrotu w okresie inwestycji, IKZE przyniesie zapewne gorszy wynik niż IKE.

„W sytuacji, gdy na koniec inwestycji płacimy de facto zarówno podatek dochodowy, jak i Belki, ale oba w wysokości 10 %, to łączna suma podatku po prostu nie może wyjść wyższa, niż gdybyśmy co roku płacili dochodowy wg obecnych stawek (18 lub 32 %, ew. 19 %) oraz Belkę wg obecnych stawek (19 %). Przecież to całkiem logiczne i oczywiste, po co używać Excela?”

Usuń— dokładnie, głupota ludzka jest niezmierzona, toż to matematyka na poziomie podstawówki :D

Tak z ciekawości to widział Pan Panie Michale co piszą o zwrocie z IKZE przed 65 r życia na stronie ING? Dla mnie to ciekawe bardzo jest.Ciekawe jak jest zatem z ryczałtowcami. Link przedostatni punkt http://www.ingbank.pl/indywidualni/oszczednosci/ikze

OdpowiedzUsuńOczywiście w pytaniach i odpowiedziach

OdpowiedzUsuńNo więc właśnie. Co prawda Pan Michał dzwonił do Krajowej Informacji Podatkowej, gdzie wykluczono możliwość innego rozliczenia niż skala podatkowa, ale na podanych przez Anonimowego stronach ING piszą to, co ja sugerowałem. Zacytuję w całości pytanie i odpowiedź ING:

OdpowiedzUsuńCzy jeśli rozliczam się na innych zasadach np.: podatek liniowy, to w momencie Zwrotu z IKZE rozliczę się na obowiązujących mnie zasadach czy zawsze na zasadach ogólnych (18% lub 32%)?

W takiej sytuacji rozliczysz się na obowiązujących Cię zasadach. Rozliczenie w oparciu o 18% lub 32% dotyczy wyłącznie podatnika rozliczającego się na zasadach ogólnych.

@ Pierro i inni

OdpowiedzUsuńPrzyjrzałem się hipotezie mówiącej, że wysoka stopa zwrotu i długi czas oszczędzania na IKZE prowadzi do tego, że podatek ryczałtowy 10% od całości wypłat przewyższy wartość zwrotów podatku dochodowego przez lata wpłacania oszczędności na IKZE. Moim zdaniem nie ma uzasadnienia dla takiego stanowiska.

Więcej w nowym artykule ze szczegółowymi obliczeniami i artumentami: http://www.mojaprzyszlaemerytura.pl/2016/05/podatek-ryczaltowy-wyplata-ikze-oszczedzanie-na-emeryture.html.

Zapraszam!

Witam Panie Michale

OdpowiedzUsuńJa z mojej strony dziękuje za ten artykuł ponieważ otworzył mi oczy jak te odliczenie rzeczywiście działa. Do tej pory byłem przekonany że kwotę odłożoną w IKZE odlicza się od zsumowanego dochodu małożków rozliczających się razem a teraz dopiero dostrzegłem że odlicza się ją niezależnie od kwoty dochodu każdego z małożnków jeszcze przed zsumowaniem.

W tym roku moja małożnka dostała ostatnią wypłatę zasiłku macieżyńskiego a teraz jeszcze kilka wypłat zasiłku dla bezrobotnych (nie jest już zatrudniona, zajmuje sie wychowaniem dzieci) stąd jej dochód za 2016 rok będzie malutki. I tu moje pytanie, jaki minimalny dochód pozwala na odliczenie pełnej kwoty limitu IKZE. Czy dobrze rozumię że jeśli limit IKZE wynosi w zaokrągnielu 5tyś a kwota wolna w zaokrągleniu 3tyś, to dochód na poziomie 8tyś pozwala na odliczenie pełnej kwoty z IKZE?

Pozdrawim

Polecam Interpretację indywidualną Dyrektora Izby Skarbowej w Katowicach z dnia 13 sierpnia 2015 r., IBPB-2-1/4511-117/15/ASz, w której czytamy, że „kwota otrzymanego zwrotu (kwota wynikająca z informacji PIT-8C) winna zostać wykazana w zeznaniu jako przychód, a kwota dokonanych wpłat, tj. wartość składek podstawowych jako koszt jego uzyskania. W efekcie; przy tak przedstawionym stanie faktycznym wartość składek podstawowych zgromadzonych na IKE nie podlega opodatkowaniu po zwrocie z IKZE, gdyż zwrócona kwota będzie pomniejszona – jako koszt uzyskania przychodu – o wartość tych składek”.

OdpowiedzUsuńPowyższemu nie będzie towarzyszył obowiązek powiększenia dochodu o kwotę odliczonych od dochodu wpłat na IKZE (na podstawie art. 45 ust. 3a u.p.d.o.f.). Jak bowiem wynika z treści pytania, podatnik, o którym mowa, z możliwości tej nie skorzystał.

Wielkie dzięki za odnośnik. To bardzo ważna interpretacja - na korzyść podatników, którzy nie skorzystali z odliczenia składek na IKZE. Najpewniej opiszę ten przypadek w osobnym artykule.

UsuńPozdrawiam, proszę wracać!

"(...) zgromadzonych na IKE nie podlega opodatkowaniu po zwrocie z IKZE (...)". Chodzi o IKE i IKZE czy tylko o IKZE?

UsuńCzyli wynika z tego, że najlepszą opcją byłoby odkładanie na IKZE i odliczanie ulgi PIT, a po jakimś czasie, gdy zgromadzony będzie już odpowiednio duży kapitał, zwrot środków z IKZE, zapłata podatku od różnicy między kwotą zwrotu a sumą wpłat na IKZE i wpłata (choćby w ciągu kilku lat, by zmieścić się w limicie) na IKE celem korzystania z ulgi w podatku Belki.

Swoją drogą to bardzo ciekawa interpretacja, wszędzie, gdzie się spotkałem z tematem zwrotu środków z IKZE, mowa była o podatku od całości wypłaty.

I jeszcze jedno, czy ta Indywidualna Interpretacja ma charakter powszechny, czy tylko w stosunku do zgłaszającego wniosek o Ind.Intr.Pod.?

„Najlepszą opcją” dla kogo? W jakiej sytuacji?

UsuńNormalny uczciwie pracujący człowiek co roku odlicza sobie wpłacone składki od dochodu, tzn. nie płaci od nich podatku dochodowego (w praktyce: dostaje zwrot), jeśli środki wypłacimy nie spełniając warunków uzyskania korzyści podatkowej, to ten odliczony wcześniej podatek zapłacimy w tym momencie (a dodatkowo oprócz kapitału także od zarobionych odsetek, od których Belka naliczany nie był).

Ta interpretacja dotyczy tylko sytuacji, gdy wpłacanych składek się od dochodu nie odliczało, ale jeśli ktoś jest np. cwaniaczkiem pracującym na czarno, to „najlepszą opcją” będzie dla niego po prostu nie korzystanie z IKZE.

Przeczytałem tą interpretację (IBPB-2-1/4511-117/15/ASz).

UsuńOpisuje ona bardzo specyficzny przypadek. Kobieta miała środki na PPE, które przeniosła na IKE, a potem środki z IKE przeniosła na IKZE. Ta ostatnia operacja była możliwa tylko w 2012.

Interpretacja odpowiada na pytanie, czy musi odprowadzać podatek dochodowy od środków wpłacanych na PPE i IKE.

Wciąż zastanawiam się, jakie to może mieć znaczenie dla kogoś kto wpłacał na IKZE i nie skorzystał z jakiegoś powodu z odliczenia od dochodu w roku wpłaty. Jest to mimo wszystko inny przypadek.

Pozdrawiam, proszę wracać!

Ciekawe, co będzie jeśli odliczałem ulgę PIT 18% na IKZE, a po jakimś czasie zdecydowałbym się na zwrot środków, a w wyniku tego zwrotu wszedłbym w próg 32%

OdpowiedzUsuńDzięki za komentarz i pytanie.

UsuńW zasadzie zawiera ono odpowiedź. Więcej w tym wpisie: http://www.mojaprzyszlaemerytura.pl/2014/09/kiedy-ikze-sie-nie-oplaca-zwrot-zmiany.html

Pozdrawiam, proszę wracać!

Witam jestem laik poczytalem troche i to całe IKZE mi sie nie podoba. Pomijajac mozliwosc odliczenia ulgi to dlaczego przy zwrozie srodkow mam zaplacic podatek od calosci a nie tylko od zysku? Dlaczego cala kwota jest moim dochodem? Skoro wplacam sobie MOJE pieniadze na takie "SKO z procentem" to sa wpaty to sa MOJE PIENIADZE a nie moj przychod. Przychodem jest natomiast tylko zyst z tych wplat. Rozumiem ze tak mowi ustawa ale co mnie obchodzi papier czy jest na to logiczne wytlumaczenie? Czy tylko wladza sobie wymyslila ze tak zmniejszy dziure w budżecie?

OdpowiedzUsuń„dlaczego przy zwrozie srodkow mam zaplacic podatek od calosci a nie tylko od zysku?”

Usuń— dlatego, że nie płacisz podatku dochodowego (PIT) od kwoty wpłacanej na IKZE, w praktyce przeważnie dostaje się zwrot w wysokości 18 lub 32% tej kwoty, zysk więc jest podwójny:

- 10% to mniej, niż 18 lub 32%;

- płatność tego podatku odsuwa się w czasie, nawet o kilkadziesiąt lat (a w tym czasie można te pieniądze przejeść lub zainwestować).

A ja mam inne pytanie odnośnie IKZE.

OdpowiedzUsuńMoj dziadek założył IKZE w 2015 roku. Ma dochód z tytułu emerytury. Rozlicza go ZUS. Nie odliczył sobie 18% podatku za 2015 rok. A w 2016 roku wypłacił z IKZE pieniądze wszystkie. W tym roku dostał z banku PIT-8C. ZUS już go oczywiście rozliczył bez tego pita.

Czy jest konieczność złożenie korekty za 2015 rok i korekty za 2016?

przecież i tak wyjdzie na zero...

Jakie są skutki nie wykazania tego w PIT?