Koszty to konieczna

część inwestowania. Nie znam funduszy inwestycyjnych zarządzanych

za darmo. Nie znam biura maklerskiego, które nie pobiera prowizji za

kupno i sprzedaż akcji lub obligacji. Nie ma firmy ubezpieczeniowej,

która bezpłatnie zorganizuje dla nas polisę inwestycyjną.

Wszystkie usługi finansowe obciążone są opłatami.

A lokaty bankowe, a

rachunki oszczędnościowe? Tu rzeczywiście nie ma otwartych

kosztów, ale banki nadrabiają to na kilka sposobów, głównie

oferując oprocentowanie na poziomie o wiele niższym niż ich zysk z

obrotu naszymi pieniędzmi. Naliczają również opłaty za inne

usługi, np. prowadzenie konta, przelewy i inne operacje, które

można potraktować jako koszt oszczędzania w banku.

Skoro opłaty są nie

do uniknięcia w branży finansowej, warto przyjrzeć się ich

wpływowi na wartość naszych długoterminowych oszczędności i inwestycji.

Jakie są opłaty i

koszty oszczędzania i inwestowania?

Przyjrzyjmy się trzem

najpopularniejszym scenariuszom. Pierwszy to pozostawanie w obrębie

najprostszych usług bankowych – rachunków oszczędnościowych i

lokat terminowych. Drugi to korzystanie z usług towarzystw funduszy

inwestycyjnych (bezpośrednio lub za pomocą polis inwestycyjnych).

Trzeci to samodzielne inwestowanie w różne aktywa i instrumenty za

pomocą rachunku inwestycyjnego.

Przyjrzyjmy się trzem

najpopularniejszym scenariuszom. Pierwszy to pozostawanie w obrębie

najprostszych usług bankowych – rachunków oszczędnościowych i

lokat terminowych. Drugi to korzystanie z usług towarzystw funduszy

inwestycyjnych (bezpośrednio lub za pomocą polis inwestycyjnych).

Trzeci to samodzielne inwestowanie w różne aktywa i instrumenty za

pomocą rachunku inwestycyjnego.

1. Banki

Przy odrobinie

gimnastyki da się zminimalizować opłaty na rzecz banków do zera,

a nawet zarobić na bonusach, promocjach czy zwrotach wydatków

kartą. Nie ma kosztów założenia i prowadzenia lokaty, chyba że

zerwiemy ją przed czasem. Wtedy nasz koszt to wartość utraconych

odsetek.

Znajdą się całkowicie

darmowe rachunki oszczędnościowe (np. BGŻ Optima), dużo częściej

banki wymagają założenia konta osobistego, które może wiązać

się z mniejszymi lub większymi kosztami. Na kontach oszczędnościowych warto również uważać na koszty przelewów

wychodzących z rachunku – zazwyczaj tylko pierwszy jest darmowy.

Jako koszt można

również traktować niskie oprocentowanie lokat w stosunku do

zwrotów z innych aktywów (np. obligacji czy akcji). Oczywiście w

okresie bessy na rynkach i wysokich stóp procentowych nikt tego nie

zauważy, bo depozyty bankowe będą najskuteczniejszą formą

pomnażania kapitału. Ale w okresach, kiedy giełdy są łaskawsze,

a stopy procentowe niskie, wiele osób zaczyna postrzegać

dysproporcję między zyskami z lokat bankowych a np. funduszy jako

koszt.

2. Fundusze

Fundusze inwestycyjne

to obok depozytów bankowych najpopularniejszy sposób

długoterminowego pomnażania majątku. Tutaj wszystko o superważnych różnicach między tymi dwoma usługami finansowymi.

Jednego typu opłaty

nie unikniemy przy inwestowaniu w fundusze – chodzi o opłatę za

zarządzanie. Jest ona obliczana w skali roku i pobierana codziennie

proporcjonalnie do wartości naszych aktywów. Wynosi od 0,5 do 4% w

skali roku w zależności od typu funduszu (więcej w akcyjnych). Ta

opłata to najgorszy wróg długoterminowego inwestora, o czym więcej

w symulacji poniżej.

W zależności od tego,

gdzie i jak kupimy jednostki funduszy możemy spotkać się z

kolejnymi opłatami na rzecz towarzystw, np. za nabycie, za

konwersję, za zbycie. Jeśli inwestujemy za pomocą tzw. polis inwestycyjnych np. Aegon, Axa, Open Life czy Generali, do opłaty za

zarządzanie dla towarzystw dochodzą opłaty dla firmy

ubezpieczeniowej (za administrację oraz zarządzanie).

3. Samodzielne

inwestowanie na giełdzie

Olbrzymią zaletą

samodzielnego inwestowania na giełdzie za pomocą rachunku

inwestycyjnego (np. eMakler w mBanku) jest możliwość ograniczenia

kosztów zarządzania naszymi aktywami.

Zapłacimy tylko za

zakup i sprzedaż akcji lub obligacji – prowizja wynosi zazwyczaj

ok 0,2-0,4% wartości transakcji w zależności od biura maklerskiego

oraz rodzaju papieru wartościowego. Wiele biur nie pobiera opłat za

prowadzenie konta oraz udostępnianie podstawowych narzędzi

inwestora (np. arkusza zleceń z jedną ofertą).

Czyli może być tanio.

Problem wielu inwestorów polega jednak na tym, że nie mają wiedzy,

czasu lub uwagi, żeby wykonywać transakcje samodzielnie. Brak

wysokich kosztów nie jest wtedy wcale zaletą, bo i tak nie mogą z

niej skorzystać.

Jakimś rozwiązaniem

są fundusze notowane na giełdzie (tzw. ETF), które w prosty sposób

pozwalają kupić np. cały indeks i w ten sposób znacznie

zmniejszyć ryzyko związane z inwestowaniem w jedną czy dwie

spółki. Ich największą zaletą są niskie koszty zarządzania w

porównaniu z aktywnie zarządzanymi funduszami. Niestety, fundusze

ETF to w Polsce nowość – na GPW można kupić zaledwie trzy, w

tym jeden oparty o polski indeks i względnie płynny.

Tutaj więcej na temat funduszy notowanych na polskiej giełdzie oraz całej koncepcji inwestowania w indeksy.

Jaki jest wpływ opłaty

za zarządzanie na długoterminową inwestycję?

Przy długoterminowej,

pasywnej inwestycji w fundusze absolutnie najważniejsza jest dla nas

opłata za zarządzanie pobierana od wartości aktywów. Dlaczego?

Ponieważ jest powtarzalna, a nie jednorazowa. W długim terminie

wysokie opłaty za zarządzanie oznaczają gigantyczny transfer

naszego majątku do instytucji zarządzającej i niższe stopy

zwrotu.

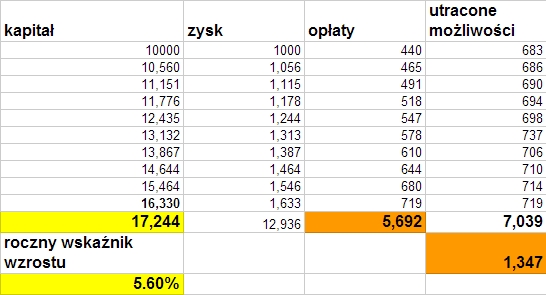

Zobrazujmy wpływ tej

opłaty na inwestycję za pomocą symulacji. Przyjmuję, że:

- wpłacam 10 tysięcy złotych na okres 10 lat,

- towarzystwo pobiera opłatę za zarządzanie w wysokości 4% rocznie (standard w Polsce),

- fundusz przynosi 10% zysku rocznie przed opłatami,

- opłata jest naliczana na koniec roku, a realny zysk inwestora powiększa w kolejnym roku kapitał (w rzeczywistości opłata za zarządzanie pobierana jest proporcjonalnie codziennie, w symulacji upraszczam sprawę)

Co tu mamy? Suma pobranych opłat to prawie 5600zł, czyli ok. 56% początkowego kapitału i prawie 80% zysku, który zobaczył klient. Obecność opłaty za zarządzanie w wysokości 4% rocznie zmniejszyła roczny wskaźnik wzrostu z 10% do 5,6%.

Ale to nie wszystko.

Dodajmy do tego tzw. koszty utraconych możliwości (opportunity

costs). Chodzi o to, że opłaty pobrane regularnie przez instytucje

finansowe na zawsze pomniejszają nasz majątek, a powiększają

majątek towarzystw inwestycyjnych czy ubezpieczeniowych. Gdyby nie

zostały pobrane, moglibyśmy zarabiać również na tych kwotach.

W obliczeniach

zakładam, że opłaty przynoszą o połowę niższą stopę zwrotu

(5% rocznie). Opłata za pierwszy rok pracuje w ten sposób 9 lat, z

drugiego roku 8 lat, i tak dalej.

I co z tego wynika?

Gdyby opłaty zostały w naszej kieszeni i przynosiły zwrot 5%

rocznie, zaoszczędzilibyśmy ok. 1350zł. Opłata za

zarządzanie oraz koszty utraconych możliwości kosztowały nas razem przez te 10 lat ponad 7 tysięcy złotych.

Dużo. Bardzo dużo. Za

dużo.

Nie od dzisiaj wiadomo,

że polskie fundusze inwestycyjne są bardzo, ale to bardzo drogie w

porównaniu z odpowiednikami w USA czy Europie Zachodniej. I

najgorsze jest to, że wysokie opłaty najbardziej uderzają w

najlepszych klientów towarzystw – inwestorów długoterminowych.

Jednym z podstawowych

argumentów za systematycznym inwestowaniem w fundusze jest możliwość

uzyskania tzw. premii za ryzyko, która należy się uczestnikom

bardziej ryzykownych rynków. W długim terminie premia z rynku akcji

czy obligacji korporacyjnych przewyższa zyski np. z lokat bankowych.

Tyle że wysokie opłaty

za zarządzanie (rzędu 4% rocznie) stosowane przez towarzystwa

funduszy inwestycyjnych przejadają znaczną część tej premii. To

główny powód, dla którego większość funduszy akcyjnych w Polsce nie wygrywa nawet z głównymi indeksami.

A skoro ktoś żąda za

swoje usługi 4% moich aktywów rocznie, dobrze by było, gdyby

wygrywał z rynkiem. Jeśli w długim terminie (np. 10 lat) osiąga

wyniki gorsze niż indeksy (np. WIG), nie udaje mu się to. A

klientowi nie udaje się zarobić nawet premii za ryzyko.

To, co mu pozostaje, to

próba wyczuwania rynku (market timing) i przenoszenia swoich

pieniędzy między różnymi typami funduszy (np. obligacji i akcji),

żeby zmaksymalizować zyski. Niestety, łatwiej powiedzieć niż

zrobić. Tego typu podejście tak naprawdę zwiększa ryzyko całego

przedsięwzięcia, szczególnie dla inwestorów działających bez narzędzi i strategii.

Co by się stało,

gdyby opłata za zarządzanie była niższa?

Nie ma co gaworzyć,

trzeba to pokazać na przykładzie. Wróćmy do dziesięcioletniej

symulacji, ale zmniejszmy opłatę za zarządzanie do 1% rocznie.

Różnica może być

dla niektórych naprawdę szokująca. Zamiast 5600zł zapłacilibyśmy

niecałe 1700zł, czyli jakieś 17% początkowego kapitału. Roczny

wskaźnik wzrostu wyniósłby 8,9% (w porównaniu z 5,6%), a koszty

utraconych możliwości zmniejszyły się do ok. 370zł. Łącznie

cała inwestycja kosztowałaby nas trochę ponad 2 tysiące złotych.

Wartość inwestycji po

dziesięciu latach wyniosłaby nie 17244zł, ale 23457zł tylko i

wyłącznie dzięki temu, że opłata za zarządzanie w tym okresie

wynosiłaby nie 4%, ale 1% wartości aktywów rocznie.

Czy tak niskie opłaty

za zarządzanie są możliwe? Tak – dzięki dużo tańszym w

obsłudze funduszom indeksowym oraz funduszom ETF (notowanym na giełdzie). Mimo że inwestują na dokładnie tym samym rynku akcji

czy obligacji robią to w sposób zautomatyzowany i bez pretensji do

wygrywania z rynkiem. Po prostu starają się odzwierciedlić indeks,

na którym bazują.

W USA i wielu krajach

Europy Zachodniej tego typu fundusze to najtańszy sposób na

długoterminowe uczestniczenie w rynkach i podstawowy składnik

inwestowania na emeryturę. W Polsce te usługi dopiero raczkują –

jest jeden ETF odwzorowujący polski indeks (WIG20) oraz jeden

fundusz indeksowy (na mWIG40). Z obu od pewnego czasu korzystam i czekam

na kolejne, np. branżowe.

Niektóre zagraniczne

biura maklerskie działające w Polsce dają dostęp do dużo

większej oferty funduszy ETF na zagranicznych giełdach prowadzonych

w euro lub dolarach. Przymierzam się do inwestycji na długi termin

w ETF na greckim indeksie. Opłata za zarządzanie – 0,5% rocznie.

A zdarzają się fundusze pobierające 0,1-0,2% w skali roku!

Co z opłatami

manipulacyjnymi?

Uważam, że dla

długoterminowego inwestora opłata za zarządzanie pobierana

regularnie z aktywów to największe zło. Ale warto też zwrócić

uwagę na opłaty manipulacyjne w funduszach inwestycyjnych. Co to

takiego? To koszty zakupu, konwersji oraz odkupienia jednostek.

Pobierają je niektórzy

dystrybutorzy funduszy. Na szczęście można ich uniknąć

inwestując bezpośrednio w towarzystwie lub poprzez platformy

inwestycyjne banków, np. mBanku czy BGŻ Optima.

Wróćmy na chwilę do

symulacji i dodajmy do 4% opłaty za zarządzanie, 4% opłaty za

nabycie jednostek.

Nie jest dobrze. Roczny

wskaźnik wzrostu leci do 5,14% (mimo, że inwestycja przynosiła 10%

rocznie przed opłatami), łączne koszty (opłaty + utracone

możliwości) to prawie 7500zł, więcej niż inwestor zarobił przez

ten czas na swoim kapitale.

Wpływ opłat dla

instytucji finansowych na długoterminowe inwestycje – podsumowanie

Obniżenie opłat

powinno mieć dla długoterminowego inwestora taki sam priorytet jak

obniżenie podatków, o którym pisałem kilka dni temu. To dwa

sposoby, żeby bez podejmowania dodatkowego ryzyka i wysiłku,

podwyższyć stopy zwrotu z różnych aktywów.

Problem polega na tym,

że jedna z najpopularniejszy metod wygodnego inwestowania w długim

terminie – fundusze inwestycyjne – jest w Polsce niewiarygodnie

droga. Koszty towarzystw przejadają zyski z premii za ryzyko i

zmuszają niedoświadczonych inwestorów do nadmiernej aktywności w

poszukiwaniu dodatkowych stóp zwrotu. Nikt nie chce inwestować w

ryzykowne fundusze i zarabiać mniej niż na lokatach bankowych –

niestety taka jest właśnie rzeczywistość wielu funduszy

akcyjnych, jeśli spojrzymy na ich wieloletnią stopę zwrotu.

Tanie fundusze

indeksowe oraz fundusze ETF oparte o różne indeksy i typy aktywów

byłyby pod tym względem rewolucją na polskim rynku usług

inwestycyjnych. Póki co oferta polskiej giełdy i polskich

towarzystw jest mikroskopijna, a branża nie wygląda na specjalnie

zainteresowaną tego typu innowacjami. Co bardziej niecierpliwi mogą

założyć rachunek inwestycyjny w zagranicznym biurze maklerskim i

korzystać z o wiele szerszej oferty – niestety wtedy w grę nie

wchodzą np. tarcze podatkowe IKE czy IKZE.

Tutaj wszystkie

artykuły o długoterminowym inwestowaniu, strategiach inwestycyjnych

oraz funduszach inwestycyjnych.

Warto również

przejrzeć różne narzędzia wspomagające oszczędzanie i inwestowanie.

Zapraszam do

zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.

witam:)..a wszyscy doradcy w banku podkreslaja , że te opłaty mają niewielki wpływa na inwestycję!w takim razie wyniki ofe na stronie http://www.money.pl/emerytury/ zapewne nie uwzględniają opłat za zarządzanie?

OdpowiedzUsuńpozdrawiam

monika

Witam, uwzględniają! Wyniki funduszy inwestycyjnych czy funduszy emerytalnych UWZGLĘDNIAJĄ tą opłatę. Moja symulacja pokazuje, co się dzieje krok wcześniej - zanim fundusze pokażą wyniki dla klientów. Na przykład - fundusz akcyjny, który zarobił dla Pani ok. 5-6% w skali roku przez np. 10 lat tak naprawdę zarobił 10% w skali roku, ale różnicę zainkasował w niewidocznej, ukrytej w wycenie jednostki opłacie za zarządzanie, która każdego dnia pomniejsza nasze aktywa.

UsuńTo normalne, że musimy płacić za usługi finansowe, ale opłaty za zarządzanie w polskich funduszach są za wysokie w stosunku do taikch instytucji na zachodzie, a niskokosztowej alternatywy (ETFów lub funduszy indeksowych, które nie polegają na wielkim ego zarządzających, tylko odwzorowywaniu indeksów) praktycznie nie ma.

Pozdrawiam, proszę wracać!

Czy dobrze w takim razie rozumiem?wyniki przedstawiane na stronach internetowych pokazuja nam faktyczne wyniki funduszy, jednak nie mozemy tego przekładać bezpośrednio na nasz wpłacony kapitał, ponieważ realnie jest on pomniejszony o opłaty za zarzadzanie nawet do 4% rocznie.na przykładzie pierwszego ofe Nordea ma stope zwrotu 13,99% za 24 miesiace, czyli tyle faktycznie to ofe wypracowalo, biorąc pod uwage strukture funduszy w ofe zakładam, że opłaty za zarzadzanie to srednio 3% to faktycznie stopa zwrotu na naszych aktywach bedzie wynosiła ok 10%?

UsuńNie - jeśli jakiś fundusz podaje na stronie 8% za 12 miesięcy to dokładnie tyle wypracowało dla klienta PO UWZGLĘDNIENIU opłat. Gdyby nie było opłaty za zarządzanie zarobiłoby więcej o wartość pobranej opłaty (opłaty za zarządzanie oscylują między 0,5 a 4% aktywów, więc mniej więcej tyle należy dodać). Na wynikach widzimy finalną wycenę jednostek - gdyby je Pani dzisiaj umorzyła, otrzymałaby Pani ich cenę razy ilość posiadanych jednostek minus podatek od ewentualnych zysków.

Usuńok, już rozumiem:)dziękuje za wyjaśnienie...Odnoszę się ciągle do wyników ofe,bo biorąc pod uwagę narzuconą ustawą strukturę portfeli ofe aż trudno mi uwierzyć , że portfel w większości oparty na obligacjach osiągnął takie stopy zwrotu za rok..tu znowu Nordea na pierwszym miejscu 17,5%!

OdpowiedzUsuńByło to możliwe, ponieważ przez ostatnie 2 lata ceny wyemitowanych w czasach wysokich stóp procentowych obligacji rosły w oczekiwaniu, a później w odpowiedzi na coraz niższe stopy procentowe. Oprócz wzrostu ceny dochodzą oczywiście odsetki od obligacji posiadanych przez fundusz - to są dwa najważniejsze źródła zmiany wyceny tego aktywa.

UsuńA gdzie to: ETF na greckim indeksie

OdpowiedzUsuńmożna kupić?

Witam Panie Michale,

OdpowiedzUsuńZastanawiam się od dłuższego czasu zainwestować część swojego portfela w fundusze inwestycyjne za pomocą SFI w mBanku, które założyłem specjalnie na tę okazję, oczywiście po przeczytaniu Pańskich postów na blogu :). Jednak przy wyborze odpowiednich funduszy (zakupie i sprzedaży odpowiednich jednostek) nie jestem do końca przekonany. Poszukując informacji w tym temacie na internecie natknąłem się na platformę opi-invest, która za niewielką opłatą roczną czy też pół roczną pomaga inwestować w fundusze. Takich platform jest oczywiście więcej w internecie, ale ta po opiniach wygląda na całkiem rozsądną.

Ale....jeszcze nic się nie zyskało a już trzeba płacić abonament, z drugiej strony poprzez opracowany algorytm OPI, można "bezpiecznie" czyli w odpowiednim czasie bez większej straty przenosić swój kapitał pomiędzy funduszem akcyjnym na pieniężny czy też obligacyjnym pod parasolem lub sprzedać oraz kupić określony fundusz z podpowiedzi jakie podaje nam platforma.

Chciałbym uzyskać Pańską opinię na temat takich platform wspomagających zarządzanie portfelem, być może jest to szerszy temat do opisania go w następnym artykule :)

Pozdrawiam

Mariusz

Witam i dziękuję za super pytanie. To na pewno bardzo ciekawy temat nie na jeden wpis, tylko serię, włącznie z rozmowami z właścicielami tych platform. To się wydarzy mniej więcej we wrześniu tego roku.

UsuńWłaściciele jednej z takich platform skontaktowali się ze mną we wrześniu 2012r. i zaproponowali, żebym przetestował ich algorytm. Przestałem wtedy kierować się własnymi wyborami na polisie Skandia, tylko ich rekomendacjami.

Na pewno byli skuteczni w zapobieganiu stratom w portfelu, ale przez ten czas nie wykorzystali potencjału wielu funduszy na mojej polisie. Ich propozycje to nie były najlepsze możliwe kombinacje. Dwa miesiące temu porzuciłem ich rekomendacje i wróciłem do własnych posunięć, bo moje przekonania co do rozwoju sytuacji oraz tego, co i kiedy warto kupować rozmijały się z tym algorytmem. We wrześniu podsumuję ten roczny eksperyment na stronie.

Wiem już, że to nie jest narzędzie dla mnie i wskazania tej platformy traktuję jako kolejną niewiążącą podpowiedź, a nie wytyczną nie podlegającą krytyce.

Jeśli chodzi o koszty, na pewno może być Pan pewien jednego - każdy kto będzie Panu radził, pomagał zarządzać i decydować o finansach będzie chciał za to pieniądze. To jest usługa, za którą trzeba zapłacić, chyba że bierze się sprawy we własne ręce. Każdy koszt pomniejsza zyski, ale jeśli poprawnie typuje fundusze, warto rozważyć coś takiego. Oczywiście żadnej gwarancji trafności Pan nie dostanie, a to że przez 6 miesięcy będzie świetnie dobierał aktywa nie znaczy, że w kolejnych 6 miesiącach powtórzy swój wynik.

Przyszłość jest niepewna, a w krótkim terminie nie da się przewidzieć ruchów na giełdach. To jest nie do przeskoczenia.

Do opłaty za zarządzanie funduszami inwestycyjnymi można podejść dwojako. Dla osób zaczynających zabawę z nimi w zasadzie nie istnieje. Prezentowane stopy zwrotu już uwzględniają bowiem jej wysokość i koniec. Chociaż fakt że jeśli się drąży temat i dowiaduje o możliwości inwestowania w indeks czy też długoterminowe niewygrywanie z benchmarkami, to rzeczywistość zaczyna wyglądać nieco inaczej. Ale to już dla bardziej zaawansowanych graczy którymi 99% osób trzymających jakiekolwiek oszczędności nigdy nie będzie.

OdpowiedzUsuńJeśli ktoś myśli o oszczędzaniu długoterminowym, ale nie o budowie rynku inwestycyjnego, to zapomniał Pan o drugim największym wrogu - Belce. Jeśli bowiem ktoś inwestuje długoterminowo to zakładam że na emeryturę. Warto więc by było pomyśleć o opakowaniu trzeciofilarowym. Zresztą nawet jeśli nie jest to na 100% oszczędzanie na emeryturę można zapożyczyć Pana podejście do III filaru. Tzn. jak kiedyś wyczytałem - odkładać w ramach IKE z którego można wyciągnąć zgromadzone pieniążki jeśli będzie taka potrzeba, ale jeśli takiej potrzeby nie będzie (daj siłom najwyższym aby tak się stało), pieniądze przeleżą do emerytury i wtedy zyskujemy zwolnienie z podatku Belki. Jak istotne są to kwoty - prezentowałem w jednym z komentarzy. Przy czym to były kwoty przy bardzo ostrożnej stopie zwrotu. Przy zakładanych tutaj 10% (czy 6% po opłacie za zarządzanie) będzie to dużo więcej niż wycieczka dookoła świata :-)

Dzięki za trafny komentarz. Pozdrawiam!

Usuń